核心税收原则:先分后税

有限合伙企业本身不缴纳企业所得税,而是将利润(或亏损)按约定比例分配给合伙人,由合伙人根据自身性质(自然人/法人)缴纳相应税款:

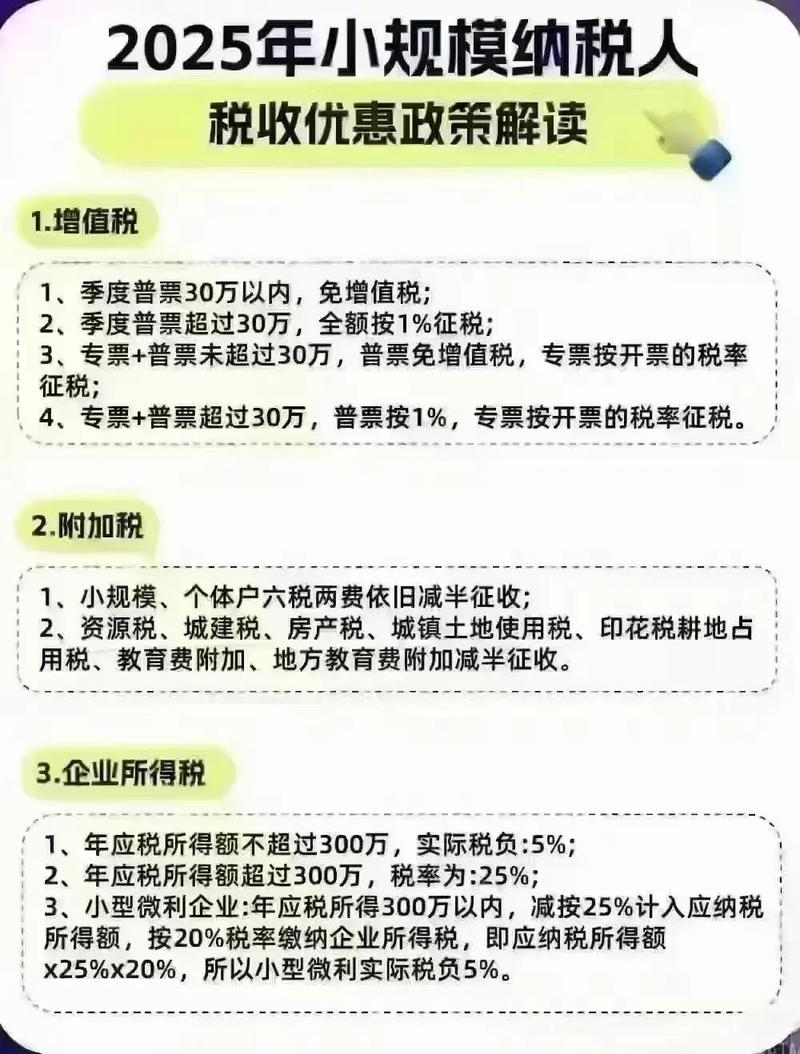

(图片来源网络,侵删)

- 自然人合伙人:缴纳个人所得税(按“经营所得”或“股息红利所得”)

- 法人合伙人:缴纳企业所得税(并入应纳税所得额)

主要税收优惠政策详解

创业投资企业税收优惠(核心政策)

- 政策依据:《财政部 税务总局关于创业投资企业和天使投资个人有关税收政策的通知》(财税〔2025〕55号)

- 适用条件:

- 合伙制创业投资企业(需备案)

- 投资对象:未上市中小高新技术企业或初创科技型企业

- 投资期限:满2年(24个月)

- :

- 法人合伙人:按投资额的70% 抵扣从该创投企业分得的应纳税所得额;当年不足抵扣的,可结转以后年度。

- 自然人合伙人:按投资额的70% 抵扣从该创投企业分得的经营所得(需按“经营所得”计税)。

案例:某创投基金(有限合伙)投资某科技企业1000万元,满2年后,法人合伙人分得利润500万元,可抵扣:1000万×70%=700万元 → 实际纳税所得额为负(无需缴税),剩余200万抵扣额度可结转。

自然人合伙人税率差异(地方政策重点)

- 法定税率:自然人合伙人按“经营所得”适用5%~35% 五级超额累进税率。

- 地方优惠政策(需关注地方执行口径):

- 部分地区核定征收:部分地方政府对合伙制基金/投资类企业允许按“股息红利所得” 计税(税率20%),或按较低核定率(如0.5%~2%)征收。

- 税收返还:部分地区对缴纳的个人所得税/企业所得税,按地方留成部分(通常40%)给予30%~80% 的返还(如海南、新疆、江西共青城等)。

- 海南自贸港政策:注册在海南且满足条件的合伙制创投企业,自然人合伙人可享受15% 个人所得税优惠(需实质运营)。

风险提示:2025年以来,多地清理规范核定征收,尤其是投资类企业,需确认地方政策是否仍有效(如上海、深圳已基本取消核定征收)。

法人合伙人税收处理

- 核心规则:从合伙企业分得的所得,并入法人企业当期应纳税所得额,按25%缴纳企业所得税。

- 特殊优惠:若法人合伙人为居民企业,且合伙企业投资于其他居民企业(非上市公司)取得的股息红利,可享受免税待遇(需符合《企业所得税法》第26条)。

合伙企业层面税收豁免

- 增值税:合伙企业作为非金融商品持有方,买卖股票、债券等金融商品的差价收入,需缴纳增值税(一般纳税人6%,小规模纳税人3%),但股息红利收入不征增值税。

- 印花税:合伙企业资金账簿按实收资本和资本公积的025% 减半征收(2025年政策)。

特殊场景应用与风险提示

员工持股平台(ESOP)

- 税收优势:通过有限合伙企业持股,员工行权/转让时:

- 企业层面:不产生所得税(穿透至个人)。

- 员工层面:按“工资薪金所得”或“财产转让所得”缴税(税率3%~45%或20%)。

- 地方政策:部分地区对员工持股平台提供个税返还或分期缴纳优惠(如山东、浙江部分园区)。

私募股权基金(PE/VC)

- 主流结构:管理人(GP)+投资者(LP)通过有限合伙形式运作。

- 税务优化:

- 管理人收益:管理费(6%增值税+企业所得税),超额收益(Carry)按“经营所得”缴税(5%~35%)。

- 投资者收益:法人LP抵扣优惠(如前述),自然人LP争取地方返税或核定征收(需谨慎)。

风险警示

- 政策变动风险:地方税收返还/核定征收政策可能随时调整(如2025年海南暂停部分返税)。

- 穿透稽查风险:若合伙企业无实际业务(如“空壳公司”),可能被认定为避税安排,面临补税+罚款。

- 亏损处理限制:合伙企业亏损不得向合伙人结转抵扣(不同于公司制企业)。

政策落地建议

- 结构设计优先:

- 创投基金:优先选择备案为“创业投资企业”以享受70%抵扣。

- 员工持股:选择有返税政策且稳定的园区注册(如前海、横琴)。

- 地方政策调研:

- 重点核查:是否允许核定征收?返税比例及时限?是否要求实体运营?

- 推荐区域:海南(15%个税)、西藏(返税)、江西共青城(历史政策友好)。

- 合规备案:

创投企业需在发改委/证监会备案,享受优惠需留存投资协议、高新技术企业证书等资料。

- 专业咨询:

- 聘请税务师事务所进行“税收优惠可行性诊断”,尤其涉及大额投资时。

政策依据(部分)

- 《财政部 税务总局关于创业投资企业和天使投资个人有关税收政策的通知》(财税〔2025〕55号)

- 《财政部 税务总局关于权益性投资经营所得个人所得税征收管理的公告》(财政部 税务总局公告2025年第41号)——规范核定征收

- 《海南自由贸易港鼓励类产业企业享受优惠政策指引》(2025版)

- 《关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)——明确“先分后税”原则

注:税收政策高度依赖地方执行口径,操作前务必向当地税务局确认最新政策(尤其是返税和核定征收),对于复杂结构(如跨境投资、多层嵌套),建议结合《企业所得税法》及特别纳税调整规则进行整体规划。

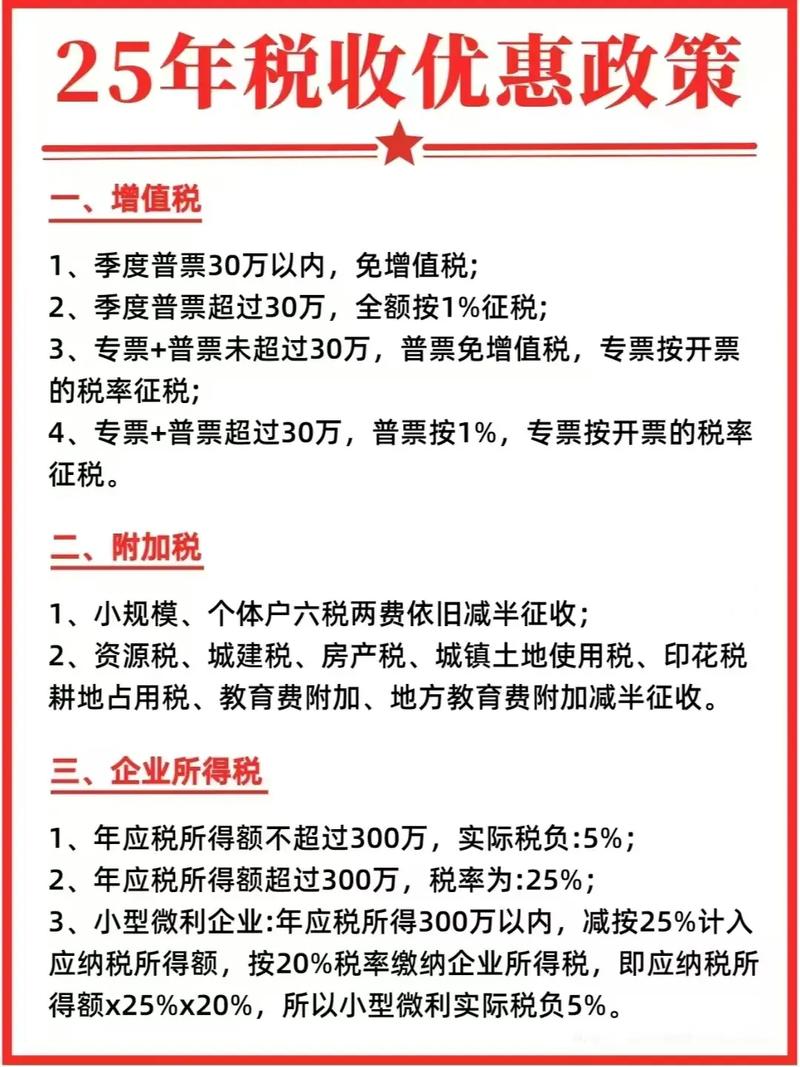

(图片来源网络,侵删)