核心概念解析

-

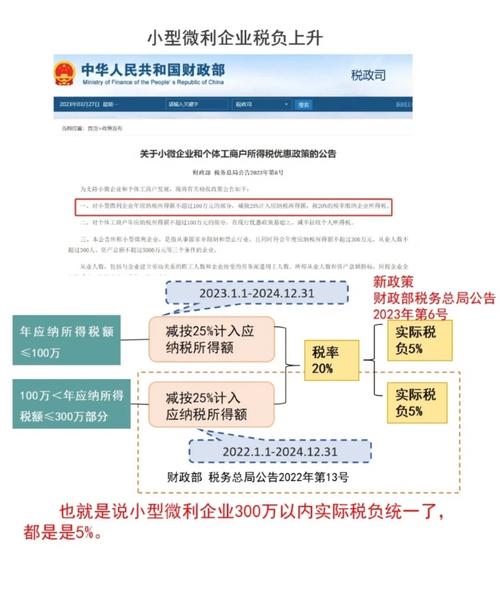

小型微利企业

指符合以下条件的企业(需同时满足): (图片来源网络,侵删)

(图片来源网络,侵删)- 行业限制:从事国家非限制和禁止行业。

- 年度应纳税所得额:≤ 300万元(2025年政策)。

- 从业人数:≤ 300人。

- 资产总额:≤ 5000万元。

-

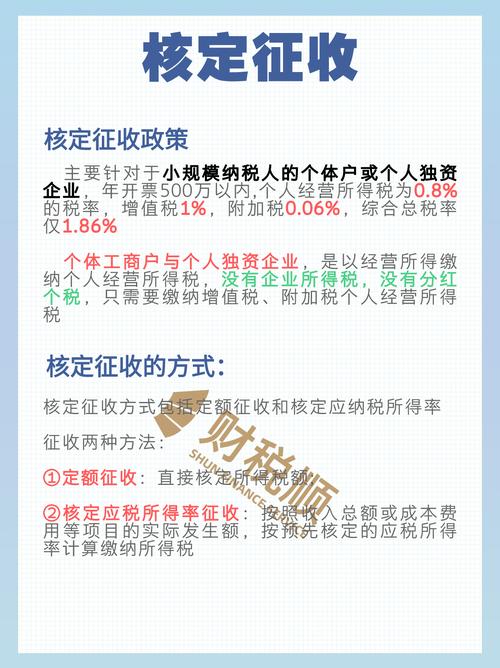

核定征收

税务机关在无法准确核算企业成本费用时,采用以下方式核定应纳税额:- 核定应税所得率:按收入总额 × 核定所得率计算应纳税所得额。

- 核定应纳所得税额:直接核定每期应缴税额(较少用)。

小型微利企业核定征收的特殊政策

根据国家税务总局公告(如2025年第3号、第6号),小型微利企业即使采用核定征收,仍可享受所得税减免优惠,具体规则如下:

(2025年最新政策)

| 年度应纳税所得额分段 | 实际税率 | 优惠说明 |

|---|---|---|

| ≤ 100万元部分 | 5% | 减按25%计入应纳税所得额,按20%税率缴纳(25%×20%=5%) |

| 100万~300万元部分 | 5% | 减按50%计入应纳税所得额,按20%税率缴纳(50%×20%=5%) |

注:无论查账征收还是核定征收,只要符合小型微利条件,均适用上述优惠。

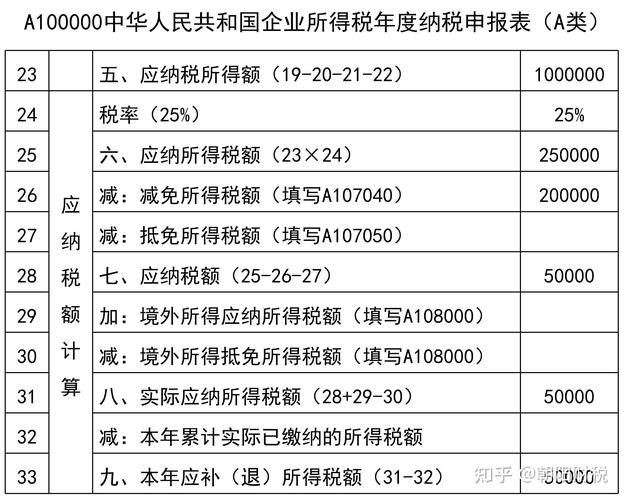

核定征收下的计算公式

应纳税额 = 收入总额 × 核定所得率 × 优惠后实际税率(5%)

示例:

某批发企业(核定所得率10%,年收入200万元):

(图片来源网络,侵删)

- 应纳税所得额 = 200万 × 10% = 20万元

- 应纳税额 = 20万 × 5% = 1万元(而非20万×20%=4万)

申请核定征收的条件与流程

适用情形

- 无法设置完整账簿;

- 成本资料残缺难以查账;

- 发生纳税义务未及时申报。

申请流程

- 提交资料:

- 《企业所得税核定征收鉴定表》

- 经营情况说明(如收入、成本核算困难的原因)

- 营业执照、财务报表(如有)

- 税务机关审核:

核定行业所得率(参考各地标准,如批发零售业4%-15%,服务业10%-30%)

- 有效期:

一般为1年,到期需重新申请。

注意事项与风险提示

-

政策适用性:

- 核定征收企业仍需满足小型微利条件(人数、资产、行业),否则不可享受5%优惠。

- 优惠需按季度预缴、年度汇算时享受,预缴时多缴可退税。

-

风险点:

(图片来源网络,侵删)

(图片来源网络,侵删)- 核定所得率争议:若税务机关核定率高于实际利润率,可能导致税负增加。

- 转为查账征收:若企业后期财务规范,税务机关可能要求改为查账征收。

- 关联交易限制:核定征收企业易被关注关联方定价合理性。

-

地方差异:

各地核定所得率标准不同(如上海服务业15%,深圳10%),需咨询当地12366或税务局。

操作建议

-

判断是否适合核定征收:

- 若企业利润率低于核定所得率(如实际利润率5%<核定率10%),核定征收更节税。

- 若利润率高于核定率,查账征收可能更优。

-

优化方向:

- 保留收入凭证:即使核定征收,也需保存合同、银行流水等收入证明。

- 控制规模:避免人数/资产超标导致失去小型微利资格。

- 年度自查:汇算清缴时重新测算,确保优惠适用无误。

政策依据

- 小型微利优惠:

《财政部 税务总局关于小微企业和个体工商户所得税优惠政策的公告》(2025年第6号) - 核定征收办法:

《企业所得税核定征收办法》(国税发〔2008〕30号)

小型微利企业采用核定征收时,可叠加享受5%优惠税率,但需确保符合小微条件并配合税务机关核定,建议企业结合自身利润率、财务能力选择征收方式,必要时咨询专业税务师或当地税务局,以合法降低税负。