企业所得税核定征收是税务机关针对无法准确核算成本费用的企业采用的一种简化征收方式,其核心是不直接计算利润,而是通过核定“应税所得率”或直接核定“应纳所得税额”来计算应缴税款,以下是详细计算方法及关键要点:

核定征收的两种核心方式

方式1:核定应税所得率(最常见)

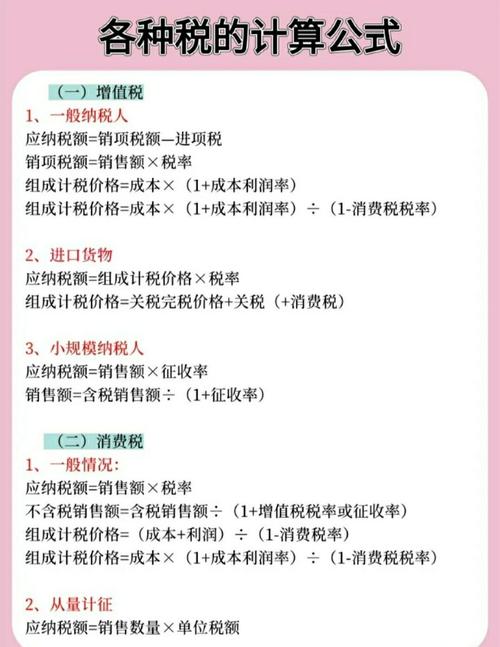

计算公式:

应纳企业所得税额 = 应纳税所得额 × 适用税率

应纳税所得额 = 收入总额 × 应税所得率

分步解析:

-

确定收入总额

- 以企业当期(月/季/年)的全部经营收入为基础(包括主营业务收入、其他业务收入等)。

- 注意: 不包含增值税、营业税等流转税,但包含价外费用。

-

查找适用应税所得率

(图片来源网络,侵删)

(图片来源网络,侵删)- 由税务机关根据企业所属行业、规模、地域等因素核定(参考下表):

行业类别 应税所得率参考范围(具体以当地税局为准) 制造业 5% - 15% 批零售业 4% - 15% 交通运输业 7% - 15% 建筑业 8% - 20% 餐饮服务业 8% - 25% 娱乐业 15% - 30% 咨询、中介服务业 10% - 30% 注: 各地执行标准不同,需以主管税务机关最终核定通知为准。

-

计算应纳税所得额

- 公式:

应纳税所得额 = 收入总额 × 核定应税所得率 - 示例: 某餐饮企业年收入100万元,核定应税所得率10%,则:

应纳税所得额 = 100万 × 10% = 10万元

- 公式:

-

计算应纳所得税额

- 公式:

应纳所得税额 = 应纳税所得额 × 税率 - 税率一般为 25%(标准税率),小微企业可能享受优惠(如5%或10%)。

- 示例(续): 若适用税率25%,则:

应纳所得税额 = 10万 × 25% = 2.5万元

- 公式:

方式2:直接核定应纳所得税额(较少用)

税务机关直接核定企业每期(月/季)应缴纳的固定所得税额,无需自行计算。

- 适用场景: 规模极小、收入不稳定或无法准确统计收入的企业(如个体工商户)。

- 操作: 按税务局核定的固定金额按期申报缴纳即可。

特殊情形:按成本费用核定

若企业能准确核算成本费用,但收入难以确认,部分税局允许按成本费用推算收入:

公式:

应纳税所得额 = 成本费用支出额 ÷ (1 - 核定应税所得率) × 核定应税所得率

应纳所得税额 = 应纳税所得额 × 税率

示例: 某咨询公司成本费用80万元,核定应税所得率15%,税率25%:

应纳税所得额 = 80万 ÷ (1 - 15%) × 15% ≈ 14.12万元

应纳所得税额 = 14.12万 × 25% ≈ 3.53万元

关键注意事项

-

核定依据

税务局根据企业行业、规模、地段、历史经营情况等核定,需签订《企业所得税核定征收鉴定表》。

-

申报时间

- 季度预缴: 按核定方法计算季度应纳税额(季度收入×应税所得率×税率)。

- 年度汇算: 年终按全年总收入重新计算,多退少补。

-

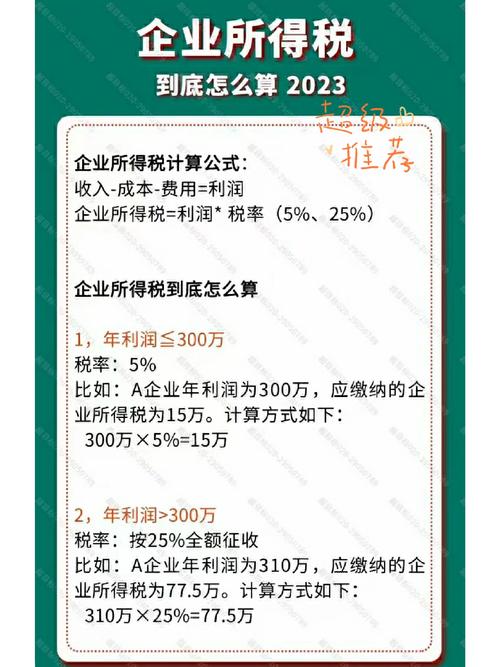

小微企业优惠

- 若应纳税所得额≤300万元且符合条件,可享受优惠税率(如5%):

示例: 应纳税所得额100万元,优惠税率5%时:

应纳所得税额 = 100万 × 5% = 5万元(原为25万)。

- 若应纳税所得额≤300万元且符合条件,可享受优惠税率(如5%):

-

禁止核定行业

- 以下行业通常不得核定征收:

- 银行、保险、证券等金融企业;

- 会计/审计/税务/评估等鉴证类中介机构;

- 上市公司及集团总部;

- 国家规定的其他行业(如房地产开发)。

- 以下行业通常不得核定征收:

-

凭证要求

即使核定征收,仍需保留收入凭证(如发票、收据),否则税务局有权调整征收方式。

与查账征收的对比

| 项目 | 核定征收 | 查账征收 |

|---|---|---|

| 计算基础 | 收入总额 × 应税所得率 | 利润总额(收入-成本费用) |

| 适用企业 | 财务不健全、小规模企业 | 财务健全、能准确核算利润 |

| 税负特点 | 可能偏高(尤其利润率高时) | 按实际利润,更公平 |

| 税务风险 | 较低(简化计算) | 较高(需严格凭证管理) |

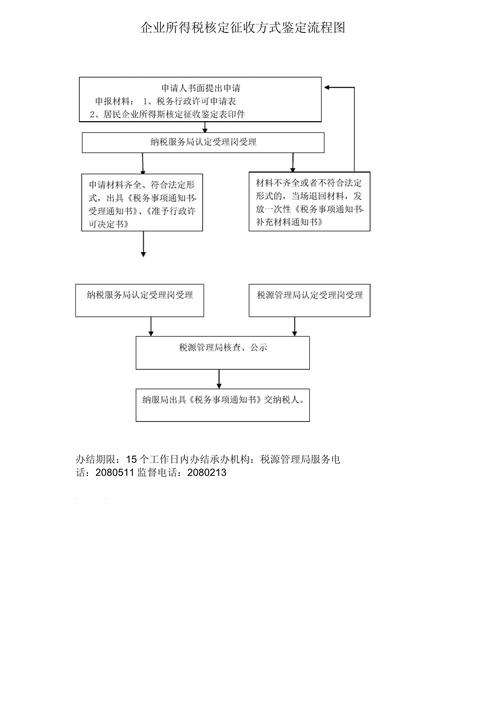

操作流程

- 申请核定:向主管税务局提交《企业所得税核定征收鉴定表》及相关资料。

- 获取核定通知:税务局下发《核定事项通知书》,明确应税所得率或固定税额。

- 按期申报:

- 季度:填报《企业所得税月(季)度预缴纳税申报表(B类)》,按核定数据预缴。

- 年度:次年5月31日前完成年度汇算清缴,多退少补。

- 后续调整:若企业财务健全,可申请转为查账征收。

示例计算(完整案例)

企业信息:

- 行业:小型零售贸易公司

- 年收入:200万元

- 核定应税所得率:8%(当地税务局核定)

- 小微企业优惠:应纳税所得额≤300万元,税率5%

计算过程:

- 应纳税所得额 = 200万 × 8% = 16万元

- 应纳所得税额 = 16万 × 5% = 0.8万元

季度预缴(假设每季度收入50万元):

- 每季度预缴额 = 50万 × 8% × 5% = 0.2万元

- 年度汇算时,全年应缴0.8万元,已预缴0.8万元(4季度×0.2万),无需补退。

企业所得税核定征收的核心是用“收入×应税所得率”替代实际利润,简化计算但可能增加税负,企业需:

① 确认行业及本地核定标准;

② 严格区分收入与成本费用;

③ 按期预缴+年度汇算;

④ 关注小微企业优惠,及时申请享受。

建议: 财务逐步规范后,申请转为查账征收以降低税负风险。