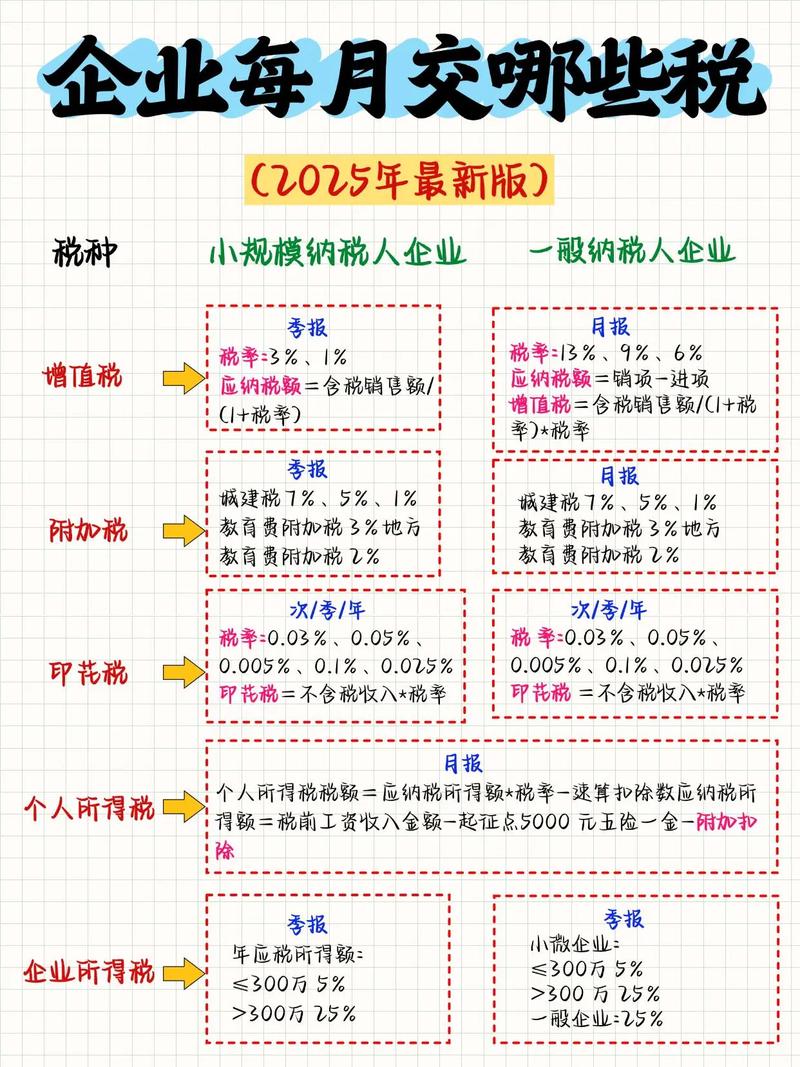

2025年企业所得税B类核心政策

-

适用对象:

(图片来源网络,侵删)

(图片来源网络,侵删)- 采用核定征收方式的企业(如账簿不健全的小微企业、个体工商户等)。

- 行业范围:通常包括商业、服务业、制造业等(具体以主管税务机关核定为准)。

-

核定方式:

- 核定应税所得率:按收入总额或成本费用乘以核定所得率计算应纳税所得额。

- 公式:

应纳税所得额 = 收入总额 × 应税所得率

或

应纳税所得额 = 成本费用支出额 ÷ (1 - 应税所得率) × 应税所得率

- 公式:

- 核定应纳所得税额:直接由税务机关核定每期应纳税额(较少用)。

- 核定应税所得率:按收入总额或成本费用乘以核定所得率计算应纳税所得额。

-

2025年应税所得率标准(参考国税发〔2008〕30号及后续调整): | 行业 | 应税所得率 | |----------------|----------------| | 工业、制造业 | 5% - 15% | | 商业、批发零售 | 4% - 15% | | 服务业 | 8% - 20% | | 建筑业 | 8% - 20% | | 交通运输业 | 7% - 15% | | 其他 | 10% - 30% |

注:具体比例由省级税务机关确定,需以当地主管税务局核定为准。

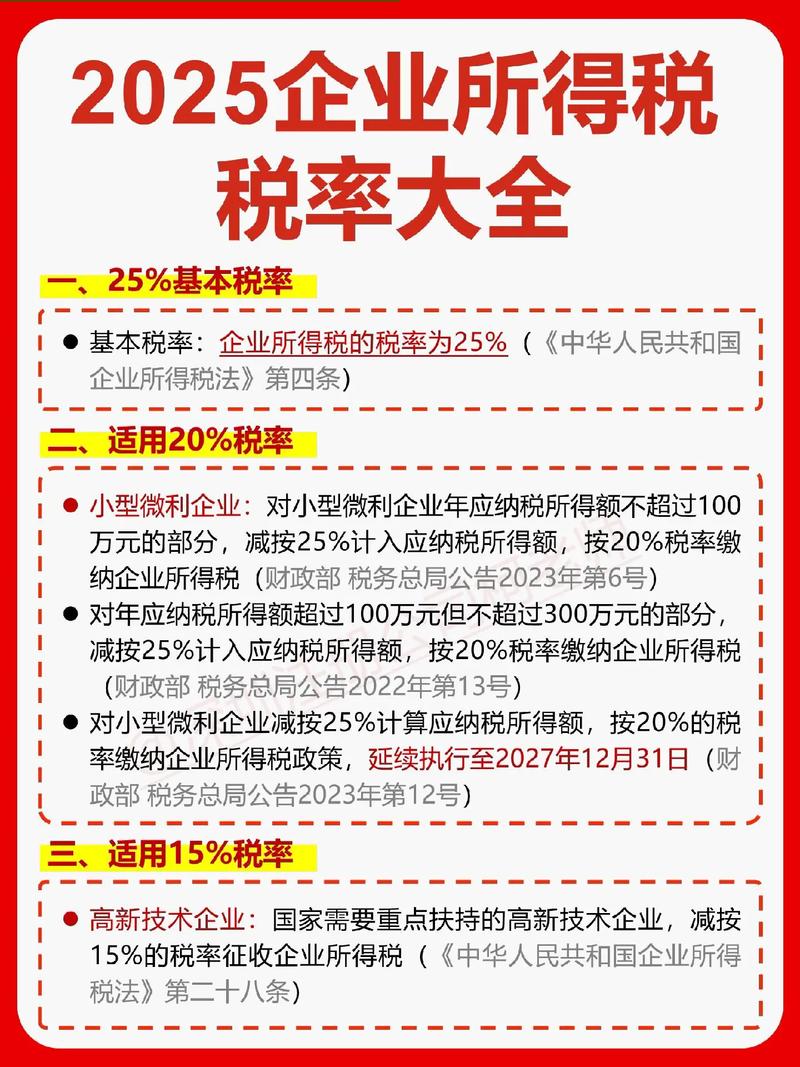

2025年小型微利企业优惠政策

-

政策依据:

《财政部 国家税务总局关于小型微利企业所得税优惠政策的通知》(财税〔2025〕34号)及后续补充文件。 (图片来源网络,侵删)

(图片来源网络,侵删) -

:

- 条件:

- 年度应纳税所得额 ≤ 20万元(2025年原标准,后调整为30万元);

- 从业人数 ≤ 80人(工业)或 ≤ 50人(其他行业);

- 资产总额 ≤ 1000万元(工业)或 ≤ 800万元(其他行业)。

- 税率优惠:

- 按 20% 税率减半征收(实际税负 10%)。

计算公式:

应纳所得税额 = 应纳税所得额 × 50% × 20% = 应纳税所得额 × 10%

- 按 20% 税率减半征收(实际税负 10%)。

- 条件:

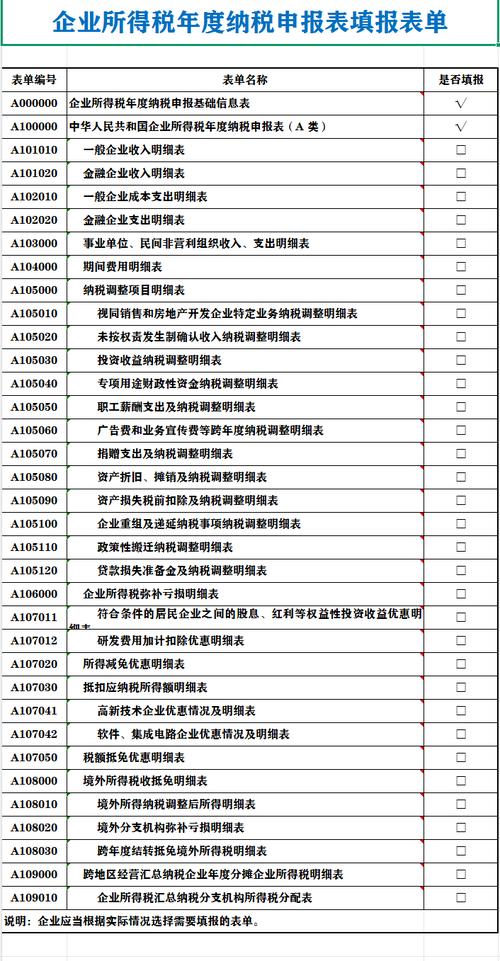

2025年B类申报实操步骤

-

季度预缴申报:

- 表格:使用《中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)》(2025年版)。

- 填报逻辑:

- 第4行:填写本期收入总额(或成本费用);

- 第5行:填写税务机关核定的应税所得率;

- 第6行:计算应纳税所得额(收入 × 所得率);

- 第11行:计算应纳所得税额(若符合小微优惠,填第6行 × 10%)。

-

年度汇算清缴:

- 时间:2025年5月31日前完成2025年度汇算。

- 表格:使用《企业所得税核定征收申报表(B类)》年度版。

- 关键操作:

- 核对全年收入与核定所得率;

- 重新判断是否符合小型微利企业条件(按全年数据);

- 多退少补。

常见问题与注意事项

-

未申报或逾期申报的后果:

(图片来源网络,侵删)

(图片来源网络,侵删)- 滞纳金:按日加收万分之五(自滞纳税款之日起);

- 罚款:可能处2000元以下罚款;情节严重者处2000元~1万元罚款。

- 建议:若2025年未申报,尽快通过办税大厅补报并缴纳滞纳金。

-

跨期优惠调整:

- 2025年10月1日后,小微标准放宽至30万元(财税〔2025〕99号),但2025年全年仍按20万元标准执行,分段计算较复杂,需咨询税务机关。

-

资料留存:

保存收入凭证、成本费用票据、核定通知书等至少5年,以备税务核查。

当前操作建议(2025年回顾)

若需补办2025年B类申报:

- 联系主管税务机关:

- 获取历史申报表模板(2025年版B类表);

- 确认当年核定的应税所得率及行业分类。

- 计算补税:

- 重新按2025年政策计算应纳税额;

- 加收滞纳金(从2025年6月1日起算至缴款日)。

- 办理渠道:

前往办税服务厅现场办理(电子税务局通常不支持多年补报)。

提示:2025年政策距今较久,部分地方可能有特殊执行口径,务必以当地税务局要求为准。

政策依据摘要

- 《企业所得税核定征收办法》(国税发〔2008〕30号)

- 《关于小型微利企业所得税优惠政策的通知》(财税〔2025〕34号)

- 《关于进一步扩大小型微利企业所得税优惠政策范围的通知》(财税〔2025〕99号)

如有具体行业或地区问题,建议提供更多细节以便进一步解答!