企业所得税注销清算的时限主要涉及清算期确定、申报期限和税款缴纳期限三个核心环节,具体规则如下:

(图片来源网络,侵删)

清算期的确定

清算期是指企业从终止生产经营活动开始到注销登记前的特定期间,用于处理资产、清偿债务、分配剩余财产等。

- 起算点:

企业实际终止生产经营活动之日(如股东会/董事会决议解散日、被吊销执照日、法院裁定破产日等)。

(注:不同解散情形以实际停止经营日为准,而非工商注销日) - 结束点:

企业向税务机关办理注销税务登记前(即清算报告确认、剩余财产分配完毕之日)。

清算所得税申报期限

企业需在清算期结束后15日内,向税务机关报送《中华人民共和国企业清算所得税申报表》及附表。

- 法律依据:

《企业所得税法》第55条、《企业所得税法实施条例》第11条、《财政部 国家税务总局关于企业清算业务企业所得税处理若干问题的通知》(财税〔2009〕60号)。 - 公式表示:

申报截止日 = 清算结束日 + 15日

税款缴纳期限

清算所得税税款需在申报期限内(即清算结束后15日内)缴纳入库,逾期将产生滞纳金(每日万分之五)。

特殊情形处理

-

清算期跨年度:

清算期作为一个独立纳税年度处理,不与正常经营年度合并。 (图片来源网络,侵删)

(图片来源网络,侵删)- 企业2025年10月1日停止经营,2025年3月31日完成清算。

- 2025年1月1日-9月30日:正常经营期,按季/月预缴,次年5月31日前汇算清缴。

- 2025年10月1日-2025年3月31日:清算期,单独计算清算所得,2025年4月15日前申报清算所得税。

-

无法确定清算结束日:

若企业长期未完成清算(如资产处置困难),税务机关可能按实际停止经营日满6个月或主管税务机关核定日期作为清算结束日。

操作流程要点

| 阶段 | 关键动作 |

|---|---|

| 停止经营 | 股东会决议解散/法院裁定等,确定清算组,书面通知税务机关。 |

| 清算期间 | 处置资产、清偿债务、支付清算费用,计算清算所得(=资产变现所得-清算费用-负债-净资产)。 |

| 清算申报 | 清算结束后15日内,填报《企业清算所得税申报表》(主表+附表),报送主管税务机关。 |

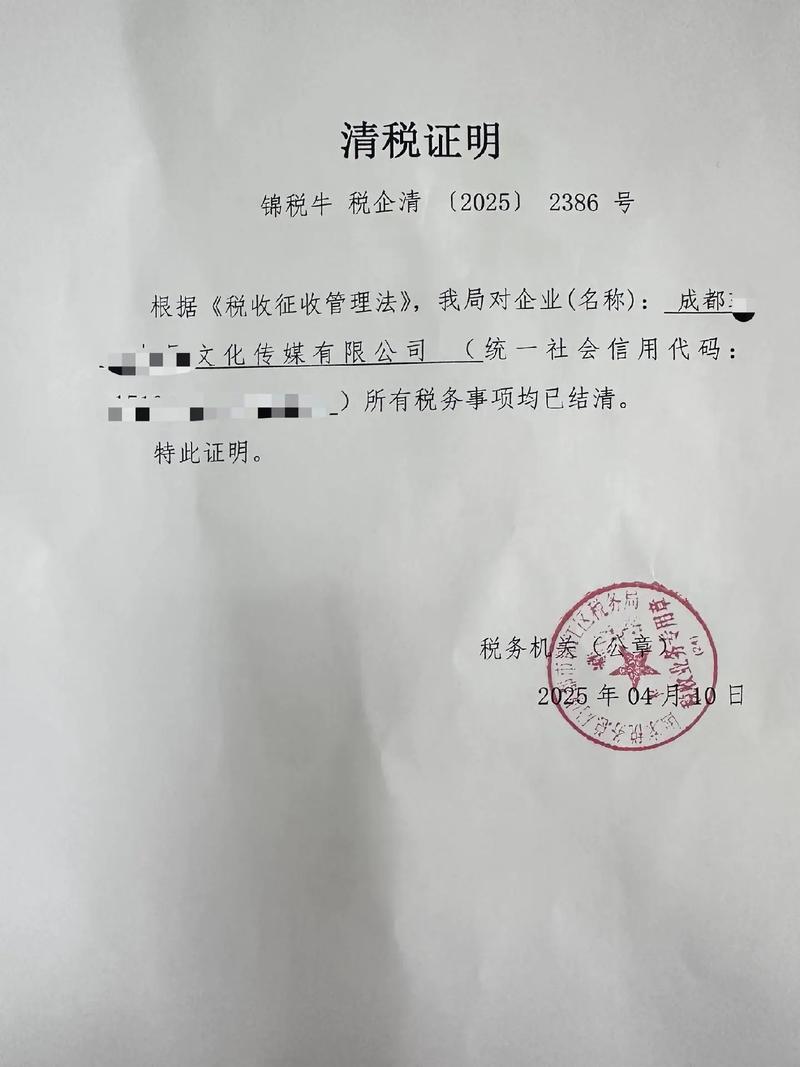

| 税款缴纳 | 在申报期限内缴清税款,取得《清税证明》。 |

| 注销登记 | 凭《清税证明》向市场监管部门申请注销。 |

逾期后果

- 未按期申报:税务机关责令限期改正,可处2000元以下罚款;情节严重的处2000元~1万元罚款。

- 未按期缴税:按日加收万分之五滞纳金,并可能影响企业信用评级及法定代表人责任。

- 未完成清算申报:无法取得《清税证明》,无法办理工商注销,企业仍需承担纳税义务。

实务建议

- 提前规划:清算前咨询主管税务机关,明确当地执行口径(如清算结束日认定标准)。

- 分清责任:清算所得需按25%税率缴纳企业所得税(符合小微企业等优惠的除外),分配给股东时还需代扣代缴个人所得税(股息红利所得20%)。

- 资料留存:保留清算方案、资产处置协议、债务清偿凭证等备查,防范后续税务稽查风险。

案例说明:

某公司2025年1月10日股东会决议解散,3月20日完成资产处置并分配剩余财产。

- 清算期:2025年1月10日~3月20日

- 申报截止日:2025年4月4日(3月20日+15日)

- 税款缴纳日:不晚于2025年4月4日

企业所得税注销清算的核心时限为:

清算期结束后15日内完成申报并缴税,企业需严格区分正常经营期与清算期,独立计算清算所得,避免因逾期导致注销受阻或产生罚款,建议在清算启动前即与税务机关沟通,确保流程合规高效。

(图片来源网络,侵删)