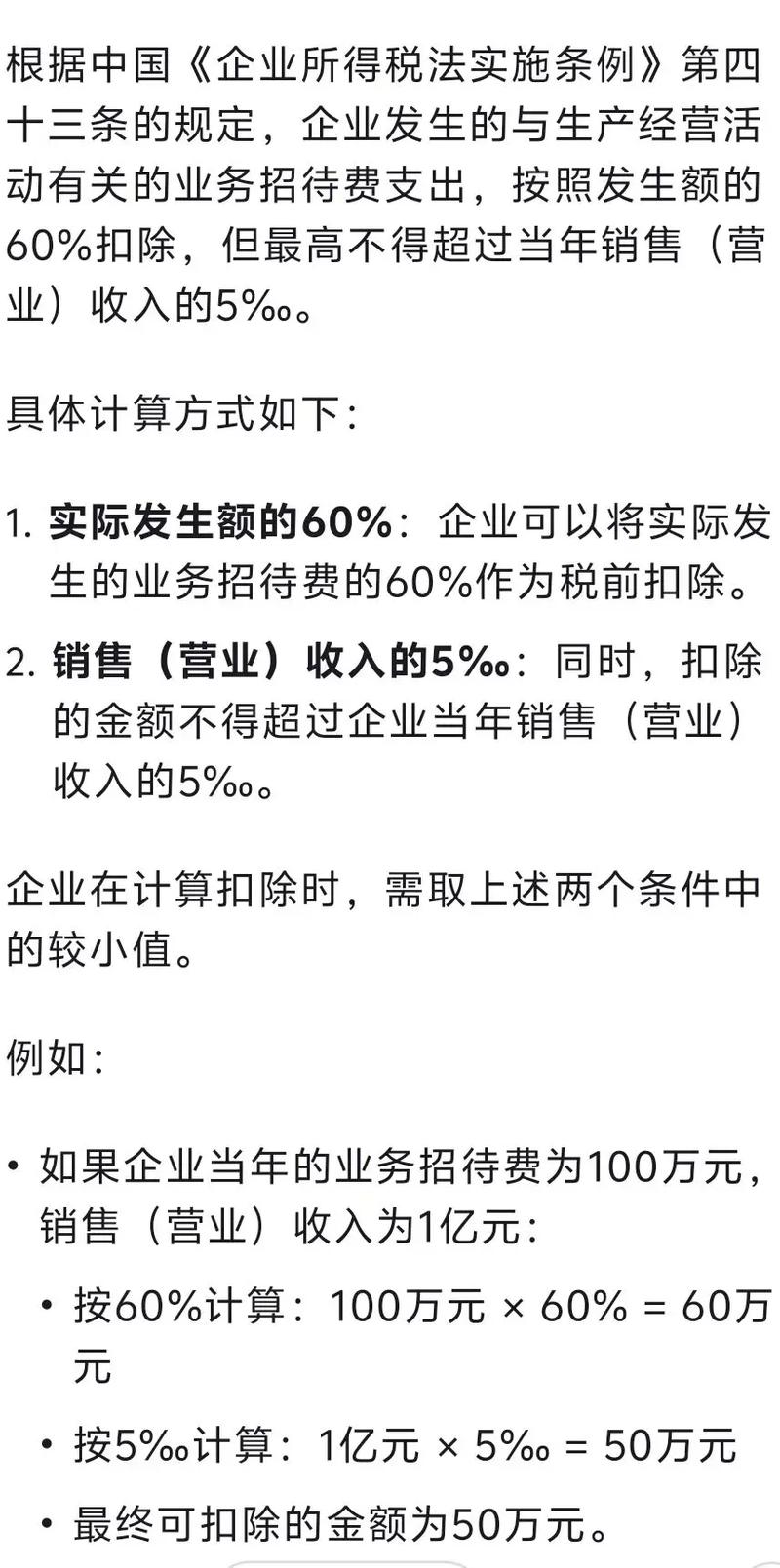

企业所得税中业务招待费的扣除标准有明确的法律规定,核心原则是“双限额”控制,即实际发生额的60%与当年销售(营业)收入的5‰两者中取较小值进行税前扣除。

(图片来源网络,侵删)

以下是详细规定和关键要点:

核心扣除标准(税法依据:企业所得税法实施条例第四十三条)

-

计算方式:

- 限额1:实际发生额的60%

企业实际发生业务招待费10万元,则按60%计算为6万元。

- 限额2:当年销售(营业)收入的5‰(0.5%)

企业当年销售收入1000万元,则按5‰计算为5万元。

(图片来源网络,侵删)

(图片来源网络,侵删) - 税前允许扣除额 = Min(限额1, 限额2)

- 承上例:Min(6万元, 5万元) = 5万元,即该企业当年业务招待费最多可税前扣除5万元。

- 限额1:实际发生额的60%

-

超标处理:

- 超过上述限额的部分(如例子中的10万 - 5万 = 5万元),不得在税前扣除,需在企业所得税汇算清缴时进行纳税调增,缴纳企业所得税。

关键定义与范围

-

业务招待费的定义:

- 指企业为生产经营活动需要而发生的,用于接待客户、供应商、合作伙伴、潜在投资者、政府部门等外部人员的合理支出。

- 常见形式:

- 餐费(工作餐、宴请)

- 住宿费(外部人员)

- 交通费(外部人员)

- 礼品费(符合商业惯例)

- 休闲娱乐费(如高尔夫、KTV等,需注意合理性)

- 旅游景点门票、参观费等。

- 不包括:

- 员工内部聚餐、福利性质的餐费(应计入“职工福利费”)。

- 差旅费中员工本人的餐饮、住宿(属于差旅费范畴)。

- 购买的用于赠送的、与业务无关的礼品(可能视为赞助或捐赠)。

- 不合理的、奢侈的消费。

-

“当年销售(营业)收入”的范围:

- 包括:

- 主营业务收入

- 其他业务收入

- 视同销售收入(如将自产产品用于市场推广)

- 不包括:

- 营业外收入(如政府补助、处置固定资产收益)

- 投资收益(股息、红利等)

- 公允价值变动损益(金融资产等)

- 包括:

重要注意事项与风险提示

-

真实性、合理性与相关性:

(图片来源网络,侵删)

(图片来源网络,侵删)- 税务机关重点核查费用是否真实发生、与经营活动直接相关且符合商业惯例,虚假、变相报销或与业务无关的招待费将被全额调增。

- 证据链要求: 必须保留完整的凭证资料,包括但不限于:

- 合规发票(抬头、税号、项目齐全)

- 费用审批单(注明招待事由、对象、人数、金额、参与人、日期)

- 消费清单(如菜单、住宿单)

- 业务背景说明(如合同、谈判记录、来访函件等证明业务关联性的材料)

-

区分“业务招待费”与“会议费”、“差旅费”:

- 会议费: 需有会议通知、议程、签到表、会议纪要等证明,通常不包括宴请。

- 差旅费: 是员工因公出差发生的交通、住宿、补贴等,与外部人员招待无关,员工出差期间的招待费应单独归集为业务招待费。

-

特殊行业/情形:

- 房地产开发企业: 在预售阶段取得的预售收入,可按规定比例(5‰)计算业务招待费扣除限额,汇算清缴时,需将预售收入结转为销售收入,相应调整扣除限额。

- 筹建期企业: 筹建期间发生的业务招待费,可按实际发生额的60%计入企业筹办费,在开始生产经营的年度一次性扣除,或作为长期待摊费用在不低于3年的年限内摊销。不适用“销售(营业)收入5‰”的限制。

-

常见误区:

- 误区1: “只要不超过销售收入的5‰,就能全额扣除。” → 错误! 还需同时满足“不超过实际发生额60%”的限制。

- 误区2: “所有餐费都是业务招待费。” → 错误! 需区分是招待外部人员(业务招待费)还是员工内部用餐(职工福利费/差旅费)。

- 误区3: “没有发票,只要有内部凭证就能扣除。” → 错误! 业务招待费必须取得合规发票作为税前扣除凭证。

计算示例

| 项目 | 金额(万元) | 说明 |

|---|---|---|

| 当年销售(营业)收入 | 2,000 | |

| 实际发生业务招待费 | 15 | |

| 限额1:实际发生额的60% | 9 | 15万 × 60% = 9万 |

| 限额2:销售收入的5‰ | 10 | 2,000万 × 0.5% = 10万 |

| 税前允许扣除额 | 9 | Min(9万, 10万) = 9万 |

| 纳税调增额 | 6 | 15万 - 9万 = 6万 |

该企业当年业务招待费可税前扣除9万元,超过的6万元需在汇算清缴时调增应纳税所得额,缴纳企业所得税。

政策依据

- 《中华人民共和国企业所得税法》 第八条

- 《中华人民共和国企业所得税法实施条例》 第四十三条

- 《国家税务总局关于企业所得税执行中若干税务处理问题的通知》(国税函〔2009〕202号)(关于筹建期业务招待费处理)

- 《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)(关于房地产企业预售收入扣除限额计算)

总结建议

企业在发生业务招待费时,务必:

- 严格区分费用性质,准确归集到“业务招待费”科目。

- 确保费用真实、合理、相关,并保留完整、合规的凭证链。

- 年终汇算清缴时,务必按照“双限额”标准计算扣除额,对超标部分进行纳税调增。

- 关注特殊规定(如筹建期、房地产预售期),避免适用错误。

- 加强预算管理,在业务招待费发生前进行合理规划,避免因超标造成不必要的税负。

如有复杂情况或不确定之处,建议咨询专业税务师或主管税务机关,确保合规处理。