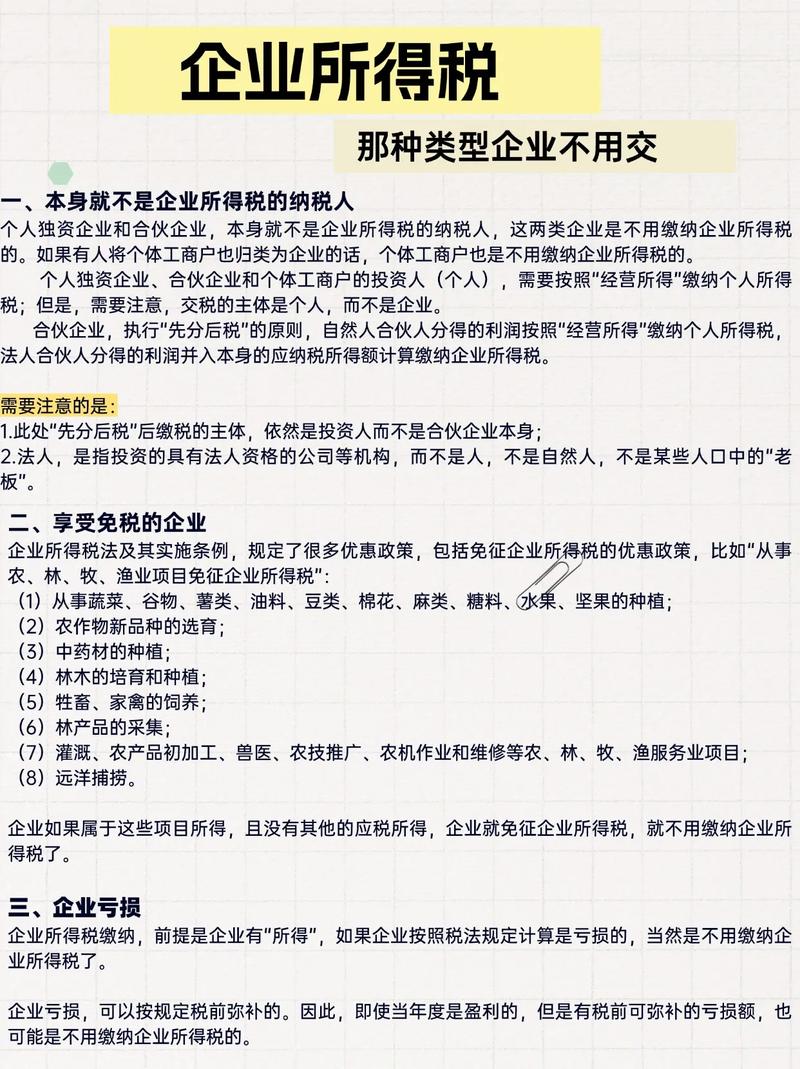

企业所得税的纳税人不包括以下主体:

(图片来源网络,侵删)

-

个人独资企业:

- 个人独资企业是由一个自然人投资,财产为投资人个人所有,投资人以其个人财产对企业债务承担无限责任的经营实体。

- 税法规定: 个人独资企业不适用《企业所得税法》,其生产经营所得,比照《个人所得税法》中的“个体工商户的生产、经营所得”项目,由投资者个人缴纳个人所得税。

-

合伙企业:

- 合伙企业是由两个或两个以上的自然人、法人或其他组织(普通合伙人或有限合伙人)共同出资、共同经营、共享收益、共担风险,并对合伙企业债务承担无限连带责任(普通合伙人)或有限责任(有限合伙人)的组织形式。

- 税法规定: 合伙企业不适用《企业所得税法》,合伙企业本身不是企业所得税的纳税人,其生产经营所得和其他所得,采取“先分后税”的原则,由各合伙人(自然人或法人)分别缴纳所得税:

- 自然人合伙人: 按“经营所得”缴纳个人所得税。

- 法人合伙人: 将分得的所得并入其自身应纳税所得额,缴纳企业所得税。

-

个体工商户:

- 个体工商户是自然人从事工商业经营,依法经核准登记后,在法律允许的范围内,从事工商业活动的个体经营者。

- 税法规定: 个体工商户不适用《企业所得税法》,其生产经营所得,直接按《个人所得税法》中的“个体工商户的生产、经营所得”项目,由经营者个人缴纳个人所得税。

总结关键点:

(图片来源网络,侵删)

- 核心排除对象: 个人独资企业、合伙企业、个体工商户是企业所得税纳税人范围中明确排除的三类主体,它们是非法人的经营实体,其利润最终由自然人投资者或经营者承担,因此税法规定其所得直接缴纳个人所得税,避免双重征税。

- 企业所得税纳税人的核心特征: 在中华人民共和国境内,企业和其他取得收入的组织(如公司制企业、事业单位、社会团体、民办非企业单位、基金会、外国商会等),只要属于法人或视同法人(如某些符合条件的其他组织),并且有来源于中国境内、境外的所得,原则上都是企业所得税的纳税人(居民企业或非居民企业)。

- 其他需要注意的情况:

- 政府机关: 各级政府机关本身通常不从事营利活动,没有应税所得,因此不是企业所得税的纳税人。

- 非营利组织: 符合条件的非营利组织(如符合条件的公益性社会组织、事业单位、社会团体等),其符合条件的免税收入可以免征企业所得税,但它们本身仍然是企业所得税的纳税人,只是其特定收入享受免税待遇,如果它们有应税所得(如从事营利活动取得的收入),仍需依法缴纳企业所得税。

- 个人: 自然人个人(非通过上述非法人实体)取得的所得(如工资薪金、劳务报酬、稿酬、特许权使用费、利息股息红利、财产租赁转让所得等),按《个人所得税法》的规定缴纳个人所得税,不是企业所得税的纳税人。

回答“企业所得税的纳税人不包括”这个问题时,最准确、最核心的答案就是:个人独资企业、合伙企业和个体工商户。

(图片来源网络,侵删)