核心优惠政策

残疾人工资加计扣除(最直接、最常用)

- :

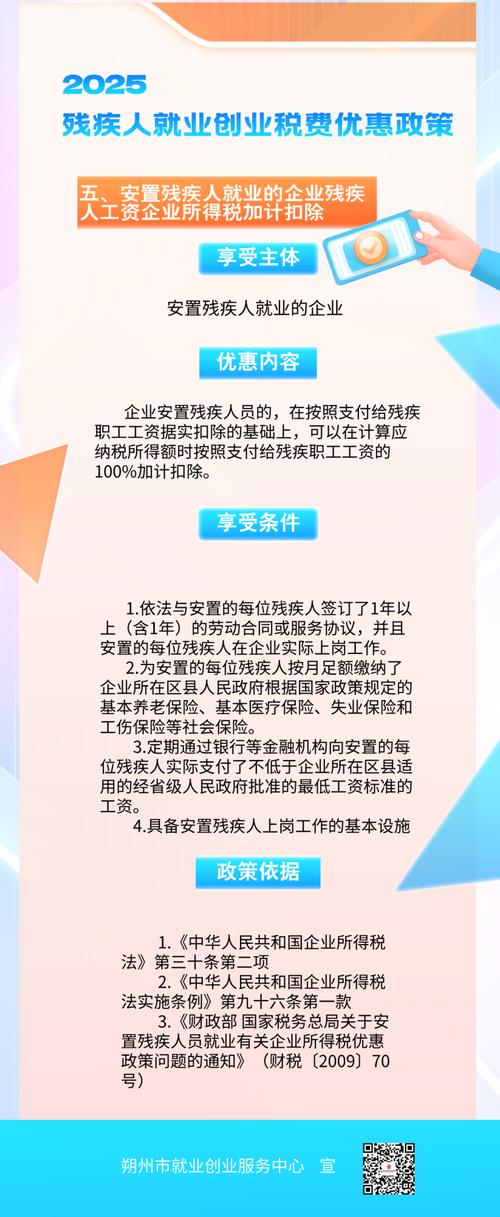

企业支付给残疾人的实际工资,可在企业所得税前100%加计扣除(即按200%扣除)。

例如:支付残疾人工资10万元,税前可扣除20万元(10万×200%)。 - 法律依据:

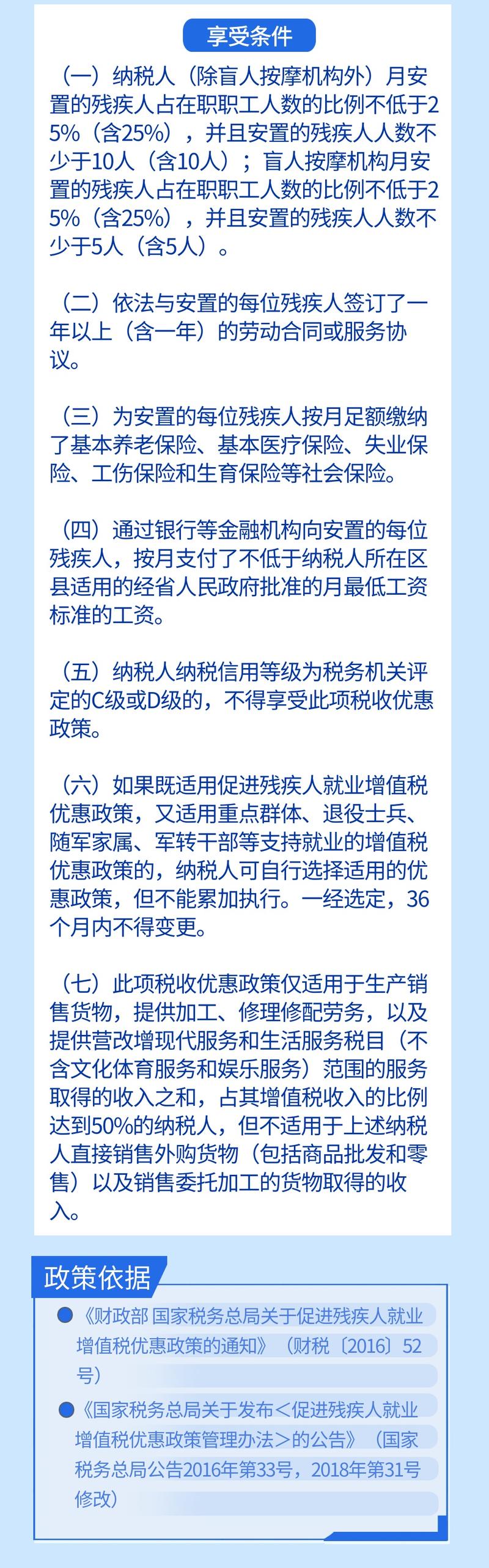

《企业所得税法》第30条、《财政部 国家税务总局关于安置残疾人员就业有关企业所得税优惠政策问题的通知》(财税〔2009〕70号)及后续更新文件(如财政部公告2025年第12号延续政策至2027年底)。 - 适用条件:

- 与残疾人签订1年以上劳动合同;

- 为残疾人缴纳社会保险;

- 通过银行等金融机构支付工资(避免现金发放);

- 残疾人需持有《中华人民共和国残疾人证》或《中华人民共和国残疾军人证》(1至8级)。

残保金减免(间接降低企业负担)

- :

企业安置残疾人就业达到规定比例(当地政府规定的比例,通常为1.5%-2%),可免缴残保金;未达标部分按差额人数缴纳。

计算公式:

残保金 = (上年用人单位在职职工人数 × 地方比例 - 已安排残疾人就业人数) × 上年职工年平均工资 × 征收比例(50%~100%)

注:2025年起,残保金征收标准上限按当地社会平均工资2倍执行,小微企业可享减免(如职工人数<30人,免征残保金)。 - 关联效应:

雇佣残疾人既可抵减所得税,又可免缴残保金,双重降本。

其他配套优惠

增值税优惠(针对特定行业)

- :

对安置残疾人的单位,实行限额即征即退增值税:- 月安置残疾人占比 ≥25% 且人数≥10人,可按月退还增值税(退还限额 = 当地月最低工资标准×4×残疾人人数)。

- 例如:某地月最低工资2000元,雇佣10名残疾人,每月最高可退增值税:

2000×4×10=8万元。

- 法律依据:

《财政部 国家税务总局关于促进残疾人就业增值税优惠政策的通知》(财税〔2025〕52号)。

城镇土地使用税减免

- :

对安置残疾人就业的单位,可减征或免征城镇土地使用税(具体减免幅度由省级政府确定)。

例如:北京规定,残疾人占职工总数比例≥25%的,免征土地使用税。

地方性补贴与奖励

- 各省市对超比例安置残疾人的企业给予岗位补贴、社保补贴或一次性奖励(如上海对超比例部分每人每年补贴当地4个月最低工资)。

操作要点与注意事项

合规要求(避免税务风险)

- 真实雇佣:残疾人需实际在岗工作,禁止“挂证”“虚挂”行为。

- 资料留存:

需保存以下凭证备查:- 残疾人身份证、残疾证复印件;

- 劳动合同、社保缴纳记录;

- 工资发放银行流水;

- 残疾人考勤记录、工作安排证明。

- 申报流程:

在企业所得税年度汇算清缴时,填写《A107030〈免税、减计收入及加计扣除优惠明细表〉》第30行“安置残疾人员所支付的工资加计扣除”。

政策适用范围

- 企业类型:适用于所有企业(包括小微企业、高新技术企业等)。

- 残疾人类型:包括视力、听力、言语、肢体、智力、精神残疾及1-8级残疾军人。

政策有效期

- 加计扣除政策:延续至2027年12月31日(财政部公告2025年第12号)。

- 增值税即征即退:长期有效,但需关注后续调整。

示例计算

假设:

(图片来源网络,侵删)

- 某企业雇佣5名残疾人,月工资总额3万元;

- 企业适用企业所得税税率25%;

- 当地月最低工资标准2000元。

所得税加计扣除节税效果:

- 年度工资总额:3万×12=36万元;

- 税前扣除额:36万×200%=72万元;

- 节税额:(72万 - 36万) × 25% = 9万元。

增值税即征即退(若符合条件):

- 年度可退增值税:2000×4×5人×12月= 48万元(需满足比例要求)。

风险提示

- 虚假雇佣风险:

税务部门会核查残疾人实际在岗情况,如发现“挂证”行为,将追缴税款并处0.5-5倍罚款。 - 比例计算错误:

残疾人占比=(残疾人人数/职工总数)×100%,分子分母均需包含劳务派遣人员(依据《劳务派遣暂行规定》)。 - 地方政策差异:

残保金比例、土地使用税减免等政策因地而异,需咨询当地税务局或残联。

咨询渠道

- 官方查询:

国家税务总局官网(www.chinatax.gov.cn)→ “政策法规”栏目;

中国残疾人联合会官网(www.cdpf.org.cn)。 - 地方咨询:

拨打12366纳税服务热线或前往当地办税服务厅;

联系省/市残疾人联合会就业服务部门。

企业通过合规雇佣残疾人,可享受工资加计扣除(200%)+ 残保金减免 + 增值税退税 + 地方补贴等综合优惠,显著降低用工成本,但务必确保雇佣真实性,留存完整资料,避免税务风险,建议结合企业实际用工需求,提前测算政策红利,最大化利用税收优惠。

(图片来源网络,侵删)