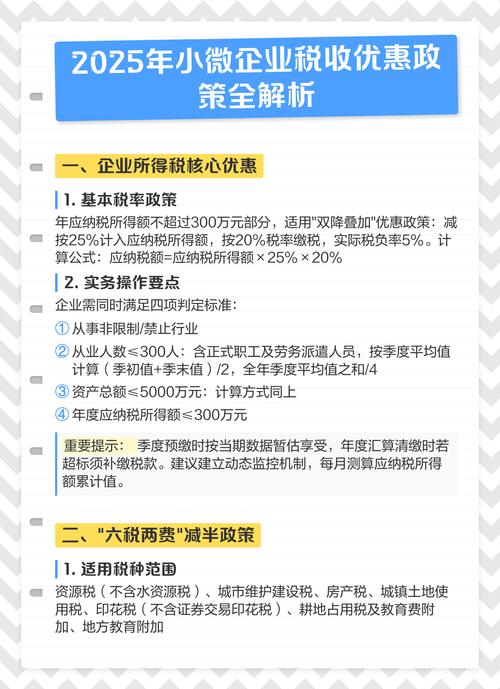

核心优惠政策

小型微利企业优惠(重点政策)

-

- 应纳税所得额优惠: 年应纳税所得额 ≤50万元 的小型微利企业,其所得减按 50% 计入应纳税所得额,按 20% 的税率缴纳企业所得税。

- 实际税负: 实际税率为 10%(50% × 20%)。

- 适用条件:

- 工业企业:年度应纳税所得额 ≤50万元,从业人数 ≤100人,资产总额 ≤3000万元;

- 其他企业:年度应纳税所得额 ≤50万元,从业人数 ≤80人,资产总额 ≤1000万元。

- 政策依据:

《财政部 税务总局关于扩大小型微利企业所得税优惠政策范围的通知》(财税〔2025〕43号)。

高新技术企业优惠

-

- 经认定的高新技术企业,减按 15% 的税率征收企业所得税。

- 适用条件:

需通过高新技术企业认定(需满足研发投入、知识产权、高新技术产品收入占比等条件)。

(图片来源网络,侵删)

(图片来源网络,侵删) - 政策依据:

《企业所得税法》及其实施条例,高新技术企业认定管理办法(国科发火〔2025〕32号)。

研发费用加计扣除

-

- 科技型中小企业: 研发费用加计扣除比例由 50% 提高至 75%(2025年1月1日至2025年12月31日)。

- 其他企业: 研发费用仍按 50% 加计扣除。

- 适用范围:

适用于财务核算健全、实行查账征收的企业(居民企业)。

- 政策依据:

《财政部 税务总局 科技部关于提高科技型中小企业研究开发费用税前加计扣除比例的通知》(财税〔2025〕34号)。

固定资产加速折旧

-

- 六大行业(2025年起)+ 四大领域(2025年新增):

- 生物药品制造业、专用设备制造业等 六大行业 企业,2025年1月1日后新购进的固定资产,可缩短折旧年限或采用加速折旧方法。

- 轻工、纺织、机械、汽车等 四大领域 重点行业企业,2025年1月1日后新购进的固定资产,允许加速折旧。

- 所有企业:

- 单位价值 ≤5000元 的固定资产,允许一次性计入当期成本费用扣除。

- 六大行业(2025年起)+ 四大领域(2025年新增):

- 政策依据:

《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2025〕75号)、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2025〕106号)。

创业投资企业抵扣应纳税所得额

-

- 创业投资企业投资于未上市的中小高新技术企业满 2年 的,可按投资额的 70% 抵扣应纳税所得额。

- 适用条件:

创业投资企业需符合《创业投资企业管理暂行办法》规定,且投资对象为中小高新技术企业。

- 政策依据:

《企业所得税法》第31条及实施条例。

技术先进型服务企业优惠

-

- 经认定的技术先进型服务企业,减按 15% 的税率征收企业所得税。

- 适用范围:

从事信息技术外包服务(ITO)、技术性业务流程外包服务(BPO)、技术性知识流程外包服务(KPO)的企业。

- 政策依据:

《财政部 税务总局 商务部 科技部 国家发展改革委关于将技术先进型服务企业所得税政策推广至全国实施的通知》(财税〔2025〕79号)。

区域性及专项优惠

西部大开发优惠

-

- 设在西部地区鼓励类产业企业,减按 15% 的税率征收企业所得税。

- 适用范围:

需符合《西部地区鼓励类产业目录》且主营业务收入占比 ≥70%。

(图片来源网络,侵删)

(图片来源网络,侵删) - 政策依据:

《财政部 海关总署 国家税务总局关于深入实施西部大开发战略有关税收政策问题的通知》(财税〔2011〕58号)。

集成电路和软件企业优惠

-

- 集成电路企业:

- 集成电路线宽 ≤0.8微米(含)的企业,获利年度起“两免三减半”;

- 集成电路线宽 ≤0.25微米或投资额 ≥80亿元的企业,获利年度起“五免五减半”。

- 软件企业:

新办软件企业,获利年度起“两免三减半”。

- 集成电路企业:

- 政策依据:

《财政部 国家税务总局 发展改革委 工业和信息化部关于软件和集成电路产业企业所得税优惠政策有关问题的通知》(财税〔2025〕49号)。

其他重要政策

公益性捐赠税前扣除

-

- 企业通过公益性社会组织或县级及以上政府用于慈善活动、公益事业的捐赠支出,在年度利润总额 12% 以内的部分,准予税前扣除;超额部分可结转后 3年 内扣除(2025年起)。

- 政策依据:

《企业所得税法》第9条及2025年修订的《慈善法》。

环保、节能节水项目优惠

-

从事公共污水处理、公共垃圾处理等符合条件的环境保护、节能节水项目,自项目取得第一笔生产经营收入所属纳税年度起,享受“三免三减半”。

- 政策依据:

《企业所得税法实施条例》第88条。

政策时效性说明

- 小微企业优惠(50万门槛): 2025年政策(财税〔2025〕43号)有效期至 2025年12月31日,后续年度政策调整(如2025年提至100万,2025年提至300万)。

- 研发费用加计扣除(75%): 科技型中小企业优惠有效期至 2025年12月31日,2025年后扩大至所有企业(财税〔2025〕99号)。

- 技术先进型服务企业(15%税率): 2025年起全国推广,长期有效(财税〔2025〕79号)。

2025年政策总结表

| 优惠类型 | 适用条件 | 政策依据 | |

|---|---|---|---|

| 小型微利企业 | 所得额≤50万,减按50%计入,税率20%(实际10%) | 从业人数、资产总额达标 | 财税〔2025〕43号 |

| 高新技术企业 | 减按15%税率 | 通过高新技术企业认定 | 企业所得税法 |

| 研发费用加计扣除 | 科技型中小企业:75%;其他企业:50% | 财务核算健全、查账征收 | 财税〔2025〕34号 |

| 固定资产加速折旧 | 六大行业+四大领域新购进固定资产可加速折旧;≤5000元固定资产一次性扣除 | 符合行业或金额条件 | 财税〔2025〕75号、财税〔2025〕106号 |

| 创业投资抵扣 | 按投资额70%抵扣应纳税所得额 | 投资未上市中小高新技术企业满2年 | 企业所得税法第31条 |

| 技术先进型服务企业 | 减按15%税率 | 从事ITO/BPO/KPO服务且通过认定 | 财税〔2025〕79号 |

| 西部大开发 | 减按15%税率 | 西部地区鼓励类产业且主营收入占比≥70% | 财税〔2011〕58号 |

| 集成电路/软件 | 线宽≤0.8微米:“两免三减半”;线宽≤0.25微米:“五免五减半”;新办软件企业:“两免三减半” | 符合技术标准或新办条件 | 财税〔2025〕49号 |

注意事项

- 政策时效性: 以上政策均为 2025年度有效,后续年度多有调整(如小微企业标准、研发费用比例等)。

- 备案要求: 多数优惠需在企业所得税汇算清缴时 向税务机关备案,留存相关资料备查。

- 叠加优惠: 部分优惠可叠加(如小微企业+研发加计),但需注意政策限制(如高新技术企业优惠不得与15%税率叠加)。

建议企业结合自身情况,参考当年政策文件及主管税务机关要求执行,如需历史政策原文,可访问 国家税务总局官网 或 财政部政策发布平台 查询。

(图片来源网络,侵删)