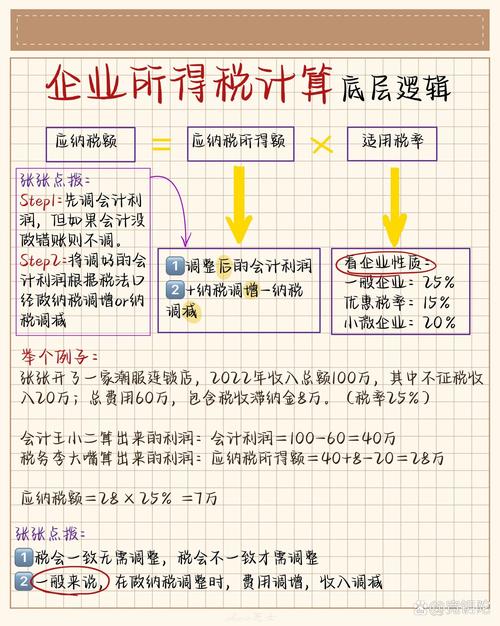

预缴核心公式

应纳所得税额 = 应纳税所得额 × 税率 - 减免税额 - 已抵免税额

(图片来源网络,侵删)

关键计算要素解析

应纳税所得额的计算

企业需根据自身情况选择以下三种方法之一计算季度应纳税所得额:

| 方法 | 适用情形 | 计算公式 |

|---|---|---|

| ① 按实际利润额预缴 | 查账征收企业(能准确核算利润) | 累计实际利润额 = 累计利润总额 - 以前年度亏损 - 不征税收入 - 免税收入 - 减计收入 - 加计扣除等 |

| ② 按上一年度应税所得额预缴 | 按实际利润额预缴有困难的企业(需经税务机关认可) | 季度应纳税所得额 = 上一年度应税所得额 ÷ 12 × 本季度实际经营月数 |

| ③ 其他方法 | 税务机关认可的其他方法(如按营业收入预缴等) | 按税务机关核定方法计算 |

注:

- 实际利润额 = 会计利润总额 ± 税法调整项目(如业务招待费调增、研发费用加计扣除调减等)。

- 累计计算:季度预缴按1月1日至本季度末的累计数据计算,减去之前季度已缴税额。

税率适用

- 法定税率:25%

- 优惠税率:

- 小微企业:对年应纳税所得额≤300万元的小型微利企业,分段优惠:

- ≤100万元部分:减按12.5%计入应纳税所得额,按20%税率 → 实际税负2.5%

- 100万~300万元部分:减按50%计入应纳税所得额,按20%税率 → 实际税负10%

- 高新技术企业:15%

- 其他区域性/行业性优惠:如西部大开发(15%)等。

- 小微企业:对年应纳税所得额≤300万元的小型微利企业,分段优惠:

减免税额与抵免税额

- 减免所得税额:如小微企业减免、高新技术企业减免等(需填报A201030表)。

- 抵免税额:如境外所得已纳税额抵免(需填报A201010表)。

计算步骤示例(查账征收企业)

假设条件:

- 企业为一般纳税人(非小微企业),税率25%;

- 2025年第一季度累计利润总额200万元;

- 业务招待费超支10万元需调增;

- 研发费用加计扣除50万元调减;

- 以前年度亏损30万元可弥补;

- 无免税收入及减免税。

计算过程:

(图片来源网络,侵删)

-

累计实际利润额

= 200万元(利润总额) + 10万元(业务招待费调增) - 50万元(研发加计扣除) - 30万元(弥补亏损)

= 130万元 -

应纳所得税额

= 130万元 × 25% = 5万元 -

本期应补(退)税额

= 32.5万元 - 以前季度已缴税额(如0)

= 5万元

申报表填写要点(A类表)

-

主表《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》:

(图片来源网络,侵删)

(图片来源网络,侵删)- 第3行“利润总额”:填报会计利润总额。

- 第4行“特定业务计算的应纳税所得额”:如房地产开发企业预售收入预计毛利额等。

- 第5行“弥补以前年度亏损”:自动带出可弥补亏损额。

- 第8行“实际利润额”:按公式自动计算(3+4-5-6-7行)。

- 第9行“税率(25%)”:法定税率(小微企业自动计算优惠)。

- 第12行“减免所得税额”:填报小微企业减免等(需附A201030表)。

- 第15行“本期应补(退)所得税额”:最终应缴金额。

-

附表填写:

- A201010《免税收入、减计收入、所得减免等优惠明细表》:填报免税收入、减计收入等。

- A201020《资产加速折旧、摊销(扣除)优惠明细表》:填报加速折旧等调减额。

- A201030《减免所得税优惠明细表》:小微企业、高新技术企业等减免。

重要注意事项

-

预缴方法选择:

- 按实际利润额预缴是默认方式,其他方法需税务机关认可。

- 选定后一年内不得变更(除特殊情形外)。

-

小微企业优惠规则:

- 优惠按年度累计计算,季度预缴时可暂享受,年度汇算清缴时多退少补。

- 判断标准:从业人数≤300人、资产总额≤5000万元、应纳税所得额≤300万元。

-

亏损企业处理:

- 季度亏损时,应纳税所得额为0,需零申报(不得不申报)。

-

跨地区经营企业:

总机构需按比例分配税款至分支机构(50%就地预缴,50%由总机构预缴)。

-

政策依据更新:

- 小微企业优惠、研发费用加计扣除等政策可能调整,需关注最新公告(如2025年延续小微优惠至2027年)。

政策文件依据

- 《企业所得税法》及《实施条例》

- 国家税务总局公告2025年第3号(修订预缴申报表)

- 财税〔2025〕6号(小微企业所得税优惠延续)

- 财税〔2025〕7号(研发费用加计扣除比例提高至100%)

季度预缴的核心是准确计算累计实际利润额,结合税法调整项和优惠政策,通过申报表完成申报,建议使用电子税务局自动计算功能,或咨询专业税务师确保合规,如有具体数据,可协助测算!