企业所得税分支机构分配比例是跨地区经营企业(如总分支机构)在计算企业所得税时,用于将总机构应纳税额在总机构和各分支机构之间进行分配的核心依据,其核心目标是实现税源合理分配,避免税收过度集中于总机构所在地,保障分支机构所在地的税收利益。

以下是关于企业所得税分支机构分配比例的详细解析:

核心概念与法律依据

-

法律依据

主要依据《中华人民共和国企业所得税法》及其实施条例,以及《跨省市总分机构企业所得税分配及预算管理办法》(财预〔2012〕40号)及相关补充文件(如财税〔2025〕79号、财税〔2025〕80号等)。 -

适用范围

适用于在中国境内跨省(自治区、直辖市、计划单列市)设立不具有法人资格分支机构的居民企业(如连锁集团、银行、建筑企业等)。

分配比例的计算方法

分配比例采用“三因素法”计算,即以各分支机构的营业收入、职工薪酬和资产总额三个因素加权平均确定,权重分别为 35、0.35、0.30。

计算公式:

某分支机构分配比例 =

(该分支机构营业收入 ÷ 各分支机构营业收入之和)× 0.35

+ (该分支机构职工薪酬 ÷ 各分支机构职工薪酬之和)× 0.35

+ (该分支机构资产总额 ÷ 各分支机构资产总额之和)× 0.30三因素定义:

| 因素 | 定义 | 数据来源 |

|---|---|---|

| 营业收入 | 分支机构销售商品、提供劳务等日常经营活动产生的收入总额。 | 财务报表(利润表) |

| 职工薪酬 | 分支机构为获得职工提供的服务而给予的各种形式的报酬及相关支出。 | 财务报表(成本费用明细) |

| 资产总额 | 分支机构在资产负债表日拥有的全部资产(扣除折旧/摊销后的净值)。 | 财务报表(资产负债表) |

分配比例的应用流程

-

总机构统一计算应纳税额

总机构汇总计算企业全部应纳税所得额和应纳所得税额。 -

计算各分支机构分配比例

总机构根据各分支机构上一年度(或最近一期)的三因素数据,计算分配比例。 -

分配应纳税额

- 总机构应纳税额 = 总机构应纳所得税额 × 50%

- 各分支机构应纳税额 = 总机构应纳所得税额 × 50% × 该分支机构分配比例

注:总机构保留50%的税款,剩余50%按比例分配给所有分支机构。

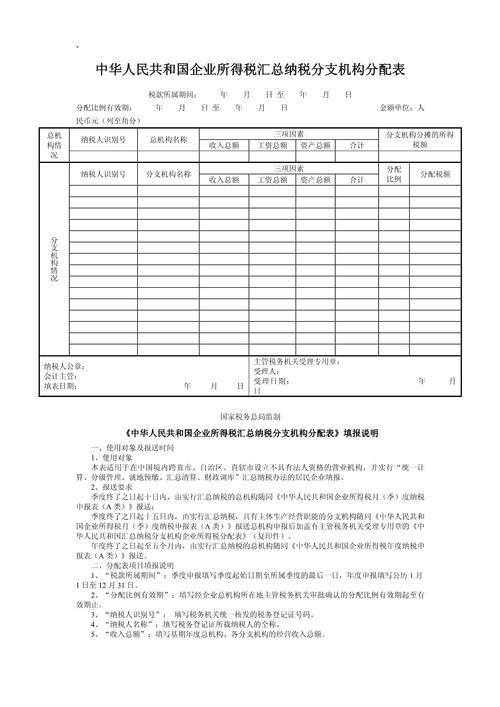

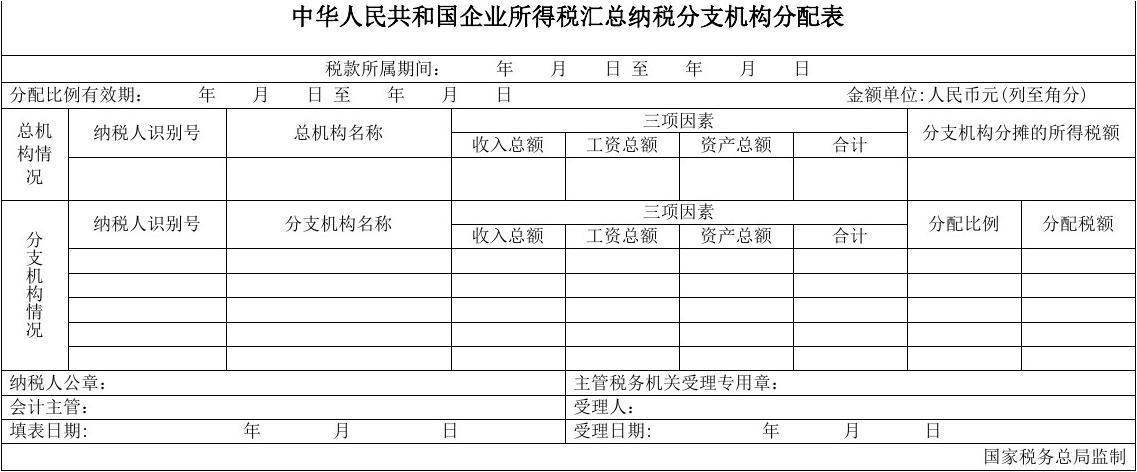

(图片来源网络,侵删)

(图片来源网络,侵删) -

税款缴纳地点

- 总机构税款:向总机构所在地税务机关缴纳。

- 分支机构税款:向各分支机构所在地税务机关就地缴纳。

特殊情形处理

-

新设立分支机构

- 设立当年:不参与分配(三因素数据为零)。

- 次年起:纳入分配范围,使用上一年度数据计算比例。

-

撤销分支机构

- 撤销当年:仍按原比例分配。

- 次年起:不再参与分配。

-

三因素为零的分支机构

若某分支机构三因素均为零(如筹备期未营业),其分配比例为零,不参与分配。 -

不参与分配的分支机构类型

以下分支机构不参与分配,其税款由总机构统一缴纳:- 具有独立生产经营职能的部门(视同分支机构);

- 挂靠二级分支机构的三级及以下分支机构;

- 未纳入中央和地方分享范围的分支机构(如铁路、邮政等)。

示例说明

假设:

- 总机构应纳所得税额:1000万元

- 三个分支机构(A、B、C)的三因素数据如下:

| 分支机构 | 营业收入(万元) | 职工薪酬(万元) | 资产总额(万元) |

|---|---|---|---|

| A | 600 | 300 | 800 |

| B | 300 | 200 | 600 |

| C | 100 | 100 | 400 |

| 合计 | 1000 | 600 | 1800 |

计算A分支机构分配比例:

A比例 = (600/1000×0.35) + (300/600×0.35) + (800/1800×0.30)

= 0.21 + 0.175 + 0.1333

= **0.5183**(即51.83%)税款分配结果:

- 总机构缴纳税额:1000 × 50% = 500万元

- 分支机构分配总额:1000 × 50% = 500万元

- A分支机构:500 × 51.83% = 15万元

- B分支机构:500 × [ (300/1000×0.35) + (200/600×0.35) + (600/1800×0.30) ] = 67万元

- C分支机构:500 × [ (100/1000×0.35) + (100/600×0.35) + (400/1800×0.30) ] = 18万元

验证:259.15 + 156.67 + 84.18 ≈ 500万元(分配总额正确)。

注意事项

-

数据一致性

三因素数据需与经审计的财务报表一致,避免因数据差异引发税务风险。 -

动态调整

分配比例每年需根据上一年度数据重新计算,确保反映分支机构最新经营状况。 -

申报要求

总机构在季度预缴和年度汇算清缴时,需填报《企业所得税汇总纳税分支机构分配表》,并报送各分支机构所在地税务机关。 -

争议处理

若分支机构对分配比例有异议,可向总机构所在地税务机关提出,由税务机关协调解决。

政策更新(2025年要点)

- 简化流程:电子税务局实现分配表自动填报与推送,减少人工操作。

- 监管强化:税务机关通过大数据比对三因素数据真实性,防范虚报比例避税。

- 特殊行业:建筑企业、金融业等需结合行业特性(如项目制、分支机构层级)调整分配逻辑。