房地产企业土地增值税纳税筹划是一项专业性极强、风险与收益并存的工作。核心目标是在合法合规的前提下,通过合理规划业务模式、交易结构、成本分摊、清算时点等,降低土地增值税税负,提升项目整体利润。 以下从多个维度进行详细分析,并提供具体策略和风险提示:

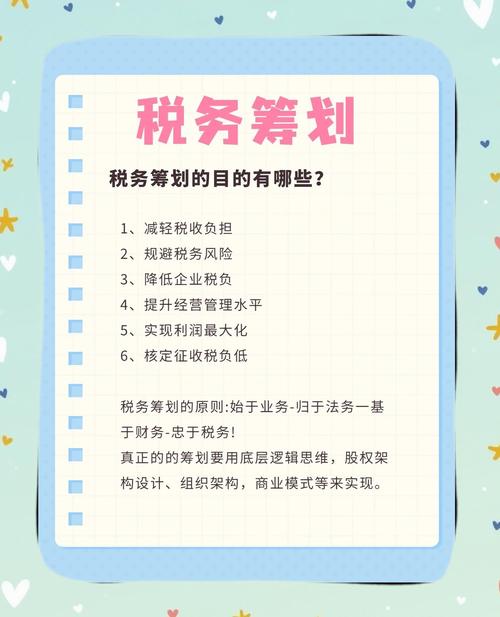

(图片来源网络,侵删)

核心筹划方向与策略

收入端筹划:优化定价与确认时点

- 合理拆分收入:

- 精装修房 vs 毛坯房: 将精装修部分单独签订合同(如与购房者签订《商品房买卖合同》和《装修合同》),由关联装修公司(需有合理商业实质)提供装修服务,土地增值税仅针对“转让房地产”收入,装修收入(符合条件)可计入“其他业务收入”,不并入土地增值税清算收入。

- 车位/商铺销售: 地下车位(有产权)销售单独定价,避免与住宅捆绑销售拉高整体增值率,无产权车位(使用权转让)收入是否征收土增税存在争议(部分地方征),需提前与税务机关沟通确认。

- 定价策略:

- 利用“普通住宅”免税优惠: 增值率≤20%的普通住宅免征土地增值税,通过合理定价(如略低于市场价)、控制成本,确保部分或全部普通住宅增值率不超20%。关键点: 严格符合当地“普通住宅”标准(面积、容积率、价格上限)。

- 分期销售与价格梯度: 不同期次、不同产品类型(高层、洋房、别墅)采用差异化定价策略,避免单一高增值产品拉高整体税负。

成本与扣除项目筹划:最大化合法扣除

- 成本归集与分摊:

- 共同成本分摊方法选择: 土地成本、建安成本、开发间接费等需在可售面积内分摊。关键策略:

- 占地面积法: 适用于土地成本、前期工程费,对低密度产品(如别墅)更优。

- 建筑面积法: 适用于建安成本,简单常用,但可能对高容积率产品(如高层)不利。

- 其他合理方法(如预算造价法): 需提供充分依据并获税务机关认可。最优策略: 针对不同成本类型,选择对项目整体税负最有利的分摊方法(需在清算前确定并固化)。

- 地下设施成本分摊: 地下车库、人防工程成本是否分摊至地上可售面积?策略: 争取将地下设施(尤其是非营利性人防)成本单独归集,不分摊至地上可售面积,降低地上单位成本(需符合当地政策)。

- 共同成本分摊方法选择: 土地成本、建安成本、开发间接费等需在可售面积内分摊。关键策略:

- 成本凭证与真实性:

- 确保成本票据合规: 取得合法有效的增值税发票(尤其是建安发票),避免“白条”或虚开发票风险。

- 资本化利息处理: 符合资本化条件的利息费用计入开发成本(加计扣除基数),优于计入财务费用(仅据实扣除)。策略: 严格区分资本化与费用化利息,确保资本化期间准确。

- 加计扣除与附加扣除:

- 充分利用“20%加计扣除”: 对房地产开发成本(土地+建安等)可额外加计20%扣除。策略: 确保所有符合条件的开发成本足额、准确归集。

- 印花税、教育费附加等扣除: 确保与转让房地产相关的税金(印花税、城建税、教育费附加等)足额扣除。

清算单位与分期开发筹划

- 合理划分清算单位:

- 最小化清算单位: 土地增值税以国家有关部门审批的房地产开发项目为单位清算,或以分期项目为单位清算。策略: 争取将一个完整项目拆分为多个独立分期(如按不同地块、不同产品类型分期),使高增值与低增值分期分开清算,避免“以盈补亏”。

- 独立核算要求: 不同分期项目需独立设置账套,清晰划分成本、收入。

- 控制清算时点:

- 延迟清算启动: 在满足清算条件(如销售率达85%)时,通过合理规划销售进度(如保留少量尾房)延迟清算时间,争取税收政策变化或利用资金时间价值。

- 选择清算类型: “应清算”与“可要求清算”时点不同,企业需根据项目情况主动选择最有利的清算时点。

特殊业务模式筹划

- 合作开发:

- 成立项目公司: 与合作方共同成立项目公司,按股权比例分配利润(企业所得税层面),避免直接分房(视同销售)或分收入(土增税风险)。

- “以地建房,分房销售”: 提供土地一方(非房企)分得房屋自用,暂不征土增税;房企分得房屋销售需单独清算,需设计清晰的合作协议。

- 股权转让 vs 资产转让:

- 股权转让: 转让项目公司股权(非100%),不直接涉及土地增值税(目标公司资产权属未变)。注意: 若被认定为“以股权转让形式实质转让房地产”,可能被追缴土增税(需有合理商业目的)。

- 资产转让: 直接转让在建工程或房产,需全额缴纳土增税。策略: 优先考虑股权转让(需评估风险)或先完成开发后销售。

- 代建模式:

- 纯代建(不垫资、不承担风险): 仅收取代建管理费,不涉及土地所有权转移,不征土增税。

- 实质开发: 若企业实质承担开发风险(如垫资、定价权),可能被认定为自行开发销售,需缴纳土增税。

关键风险点与合规提示

- “实质重于形式”原则: 税务机关有权对缺乏合理商业目的、以避税为主要目的的交易进行纳税调整(如阴阳合同、虚增成本、滥用股权转让等)。

- 成本真实性风险: 虚构成本、虚开发票是高压线,面临补税、罚款、滞纳金甚至刑事责任。

- 政策地域差异: 土地增值税部分政策(如普通住宅标准、地下车位处理、清算单位划分)由地方制定,必须深入研究当地具体规定。

- 清算审核严格性: 税务机关对清算资料审核极为严格,成本分摊方法、扣除凭证、收入确认是重点稽查领域。

- 关联交易定价风险: 关联方交易(如装修、成本分摊)需符合独立交易原则,定价需有市场依据。

筹划实施步骤建议

- 项目启动前(规划阶段):

- 税务尽职调查:测算项目潜在土增税税负。

- 设计最优业务模式:如合作方式、分期规划、产品定位(毛坯/精装)。

- 确定成本分摊原则:在财务制度中明确不同成本的分摊方法。

- 开发建设阶段:

- 建立精细化成本核算体系:按清算单位、成本对象归集成本。

- 规范合同管理:明确交易性质(销售、装修、代建),取得合规票据。

- 动态监控税负:定期测算各分期、各产品的预计增值率。

- 销售与清算阶段:

- 优化销售策略:利用普通住宅免税政策,控制高增值产品销售节奏。

- 提前准备清算资料:确保成本凭证、合同、测绘报告等完整、合规。

- 专业团队主导清算:聘请税务师事务所或专业律师协助清算申报,应对税务稽查。

- 争议解决:

如与税务机关产生分歧(如成本分摊方法、扣除项目认定),积极沟通协商,必要时申请行政复议或诉讼。

房地产企业土地增值税筹划是一场“合规性”与“专业性”的双重考验,成功的筹划必须:

- 立足业务实质: 所有安排需有合理商业目的和经济实质。

- 精通政策细节: 深刻理解国家及地方土增税法规、执行口径。

- 贯穿项目全周期: 从拿地、规划、建设到销售、清算,全程嵌入税务考量。

- 借助专业力量: 税务师、律师、造价工程师等多方协同至关重要。

- 坚守合规底线: 绝不触碰虚开发票、虚构成本等红线。

最终目标不是“不交税”,而是在法律框架内,通过科学规划,实现税负的公平、合理与最优化,为企业创造真实价值。 在当前“金税四期”大数据监管背景下,任何激进或违规的“筹划”都将面临巨大风险,稳健、透明、专业的税务管理才是长久之道。

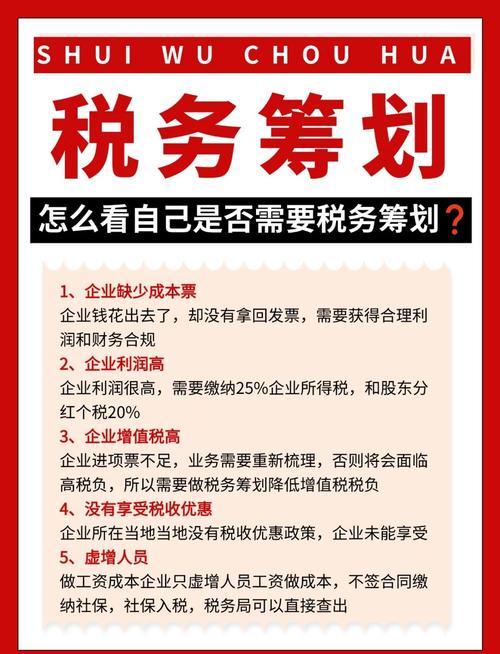

(图片来源网络,侵删)