常规扣除项目(基础政策)

-

工资薪金支出

(图片来源网络,侵删)

(图片来源网络,侵删)- 实际发生的合理工资薪金(含五险一金、补充养老/医疗保险)准予全额扣除。

- 注意:需符合劳动合同、个税代扣代缴等合规要求。

-

职工福利费、工会经费、教育经费

- 福利费:≤工资薪金总额 14% 以内部分准予扣除。

- 工会经费:≤工资薪金总额 2% 以内部分(凭工会组织收据)。

- 教育经费:≤工资薪金总额 8% 以内部分;超标的可结转以后年度扣除。

-

业务招待费

- 按发生额 60% 扣除,但最高不超过当年销售(营业)收入的 5‰。

-

广告费和业务宣传费

- 一般企业:≤当年销售(营业)收入 15% 以内部分;超标的可结转以后年度扣除。

- 特殊行业:化妆品制造/销售、医药制造、饮料制造(不含酒类)企业,比例提高至 30%。

-

利息费用

(图片来源网络,侵删)

(图片来源网络,侵删)- 非金融企业向非金融企业借款的利息支出:≤按金融企业同期同类贷款利率计算的数额。

- 关联方利息:需符合债资比限制(一般企业 2:1,金融企业 5:1)。

专项优惠政策(2025-2025年更新重点)

(一)研发费用加计扣除(力度持续加大)

- :

- 制造业企业、科技型中小企业:研发费用加计扣除比例 100%(即实际扣除额=费用×200%)。

- 其他企业:加计扣除比例统一提高至 100%(2025年起执行)。

- 享受方式:

- 预缴时即可享受(无需等到汇算清缴),2025年起允许企业7月预缴时提前申报。

- 委托研发:按实际发生额 80% 计入委托方研发费用,再加计扣除。

- 负面清单:烟草制造业、住宿餐饮业等7个行业不适用。

(二)中小微企业设备器具一次性扣除

- (2025-2025年):

- 中小微企业新购置的设备、器具(单价≤500万元):允许一次性税前扣除。

- 单价>500万元的设备器具:可按50% 加速折旧(折旧年限缩短至3年)。

- 适用条件:

- 中微企业标准:从业人数≤300人、资产总额≤5000万元、年应纳税所得额≤300万元。

- 购置时间:2025年1月1日至2025年12月31日。

(三)企业投入基础研究税收优惠(2025年新政策)

- :

- 企业出资给非营利性科研机构/高校的基础研究支出:按200%税前扣除(即实际扣除额=支出×200%)。

- 适用范围:

- 基础研究指《基础研究税收政策目录》内的领域(如数学、物理、生命科学等)。

- 需取得科研机构开具的“基础研究资金收入凭证”。

特殊行业/领域政策

(一)高新技术企业

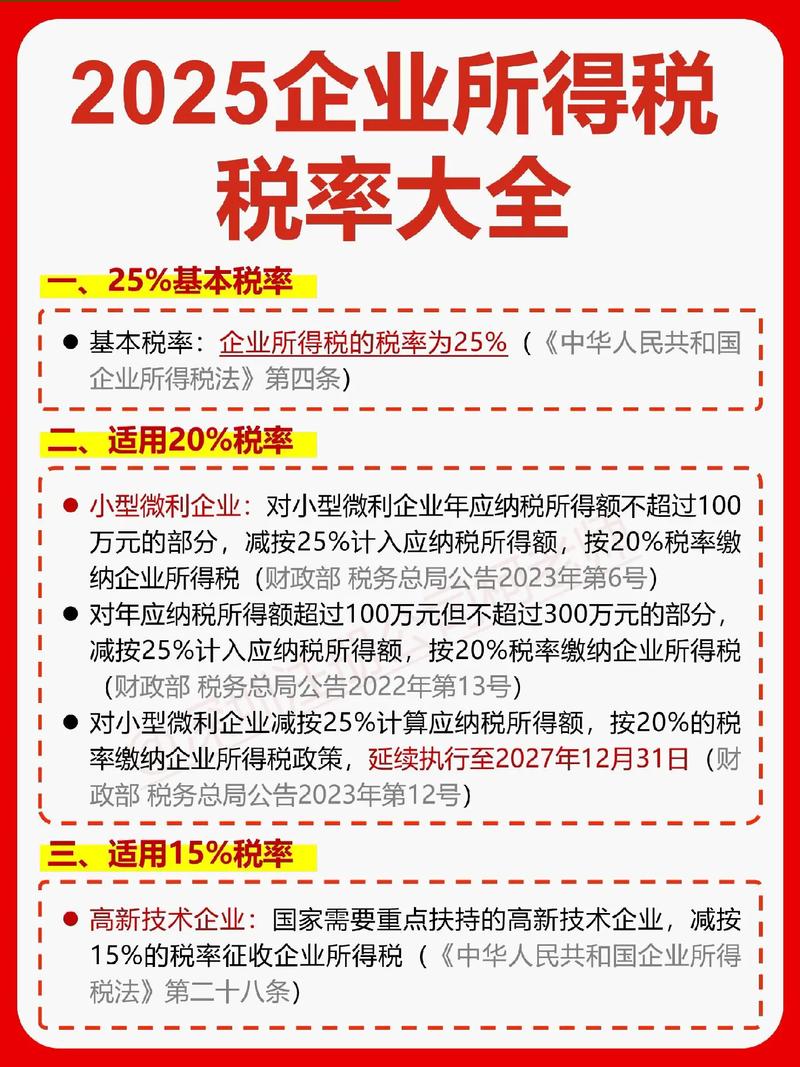

- 优惠税率:减按 15% 税率缴纳企业所得税(需重新认定)。

- 亏损弥补:结转年限延长至 10年(原为5年)。

(二)集成电路/软件企业

- 政策延续:

- 国家鼓励的集成电路企业:可享受“五免五减半”“两免三减半”等优惠(根据不同线宽、设计/制造环节)。

- 软件企业:符合条件可享受“两免三减半”(获利年度起计算)。

- 注意:需列入《国家鼓励的集成电路企业清单》或《软件企业认定证书》。

(三)绿色低碳发展

- 环境保护、节能节水项目:所得“三免三减半”(项目取得第一笔收入起)。

- 清洁能源发展:风电、光伏发电项目:可享受 12% 的投资抵免(2025-2025年)。

2025年重要更新提示

-

小微企业优惠延续:

- 年应纳税所得额≤300万元的小型微利企业:

- ≤100万元部分:减按 5% 税率(实际税负5%);

- 100万~300万元部分:减按 5% 税率(实际税负10%)。

- 执行期限:延续至 2027年12月31日。

- 年应纳税所得额≤300万元的小型微利企业:

-

创业投资企业抵扣:

- 投资未上市的中小高新技术企业满2年:可按投资额 70% 抵扣应纳税所得额。

- 2025年新政:投资初创科技型企业满2年,抵扣比例提高至 100%。

-

疫情优惠政策到期:

部分行业(如餐饮、住宿)增值税减免政策已于2025年底结束,企业所得税无直接延续政策。

关键注意事项

- 政策时效性:

- 多数专项优惠(如设备一次性扣除、小微税率)截止2025年12月31日,需关注后续是否延期。

- 留存备查资料:

研发费用、设备购置等需留存项目立项书、费用明细账、采购发票等凭证备查。

- 行业限制:

房地产、烟草、娱乐业等部分行业不适用多项优惠(如研发加计扣除)。

- 跨期处理:

超标费用(如职工教育经费、广告费)可无限期结转,需建立台账管理。

操作建议

- 动态跟踪政策:

- 关注 国家税务总局官网 及 当地税务局公告,2025年下半年可能出台新规。

- 专项优惠组合应用:

例:高新技术企业 + 研发加计扣除 + 设备一次性扣除,可大幅降低税负。

- 专业咨询:

复杂业务(如跨境关联交易、集团研发分摊)建议委托税务师事务所专项筹划。

重要提示:以上政策基于截至2025年6月的公开文件整理,实际执行以主管税务机关口径为准,企业需结合自身行业、规模、业务类型精准匹配政策,避免因理解偏差导致税务风险。