基础扣除规则:公益性捐赠

企业通过公益性社会组织或县级以上人民政府及其部门,用于符合法律规定的公益慈善事业的捐赠,可享受税前扣除。

(图片来源网络,侵删)

扣除比例

- 年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。

- 超额部分:可向以后年度结转扣除,结转年限最长不超过3年(自2025年1月1日起施行)。

公式:

税前扣除限额 = 年度利润总额 × 12%

实际可扣除额 = min(实际捐赠额,扣除限额)

关键条件

-

捐赠渠道合规:

必须通过以下机构捐赠:- 公益性社会组织(需具备公益性捐赠税前扣除资格,名单由财政部、税务总局等部门联合公布);

- 县级以上人民政府及其组成部门或直属机构。

-

捐赠用途合规:

用于《公益事业捐赠法》规定的领域,如:- 救助灾害、救济贫困、扶助残疾人;

- 教育、科学、文化、卫生、体育事业;

- 环境保护、社会公共设施建设等。

-

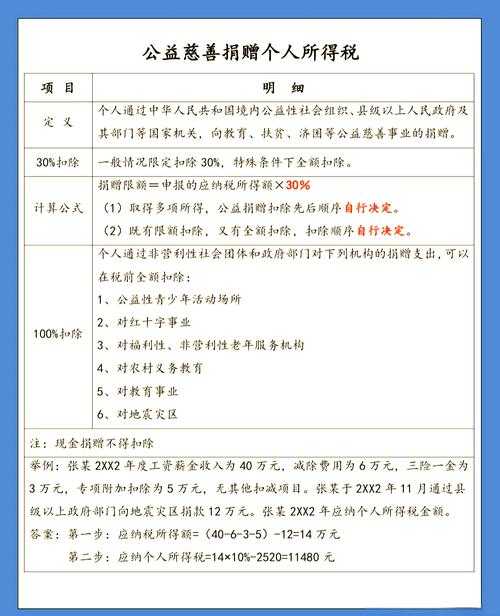

凭证要求:

取得公益性捐赠票据(财政部门监制的)或非税收入一般缴款书。 (图片来源网络,侵删)

(图片来源网络,侵删)

全额扣除的特殊政策(无需受12%限制)

以下情形的捐赠支出可100%税前扣除,不受利润总额12%的限制:

扶贫捐赠

- 通过公益性社会组织或县级(含县级)以上政府的捐赠,用于目标脱贫地区的扶贫支出。

- 政策依据:财税〔2025〕49号(执行期限至2025年12月31日)。

抗疫捐赠

- 2025年1月1日至2025年3月31日,通过公益性社会组织或县级以上政府,用于应对新冠疫情的捐赠(现金和物品)。

- 政策依据:财政部公告2025年第9号、第28号。

其他全额扣除情形

- 北京冬奥会/冬残奥会捐赠(财税〔2025〕6号);

- 杭州亚运会捐赠(财政部公告2025年第16号);

- 教育/体育事业等特定项目(需关注最新政策文件)。

非公益性捐赠(不可扣除)

以下捐赠支出不得税前扣除:

- 直接向受赠人捐赠(如直接资助个人、未通过合规机构);

- 非公益目的捐赠(如商业赞助、广告支出);

- 用于企业经营活动的支出(如促销礼品)。

操作注意事项

-

资格确认:

捐赠前务必核实接收机构是否在《公益性捐赠税前扣除资格名单》内(可查询“社会组织公共服务平台”或税务官网)。 -

非货币捐赠:

以货物、财产、劳务捐赠的,需按公允价值确认捐赠额,并视同销售缴纳增值税(符合条件的可免增值税)。 (图片来源网络,侵删)

(图片来源网络,侵删) -

申报要求:

在企业所得税年度纳税申报表(A类)的《捐赠支出及纳税调整明细表》(A105070)中填报,超额部分需在以后年度结转。 -

跨期结转:

超过12%限额的部分,需在后续3年内自行跟踪结转,逾期未扣部分不得再抵扣。

示例计算

假设:

- 某企业2025年利润总额为1000万元;

- 通过公益性基金会向扶贫项目捐赠200万元(符合全额扣除政策);

- 向某公立医院医疗设备捐赠50万元(符合12%限额扣除)。

计算:

- 扶贫捐赠:200万元 全额扣除;

- 医疗设备捐赠:

- 扣除限额 = 1000万 × 12% = 120万元;

- 实际捐赠50万元 < 120万元,全额扣除;

- 合计税前扣除额 = 200万 + 50万 = 250万元。

政策依据

- 《企业所得税法》第9条;

- 《企业所得税法实施条例》第51-53条;

- 财税〔2025〕15号(公益性捐赠结转扣除);

- 财政部、税务总局公告2025年第9号(抗疫捐赠);

- 财税〔2025〕49号(扶贫捐赠)。

建议:

企业进行捐赠前,务必咨询专业税务顾问或当地税务机关,确认捐赠渠道、用途及凭证的合规性,避免因操作不当导致无法享受税收优惠,如涉及大额或复杂捐赠,建议提前进行税务筹划。