基本税务处理

收入确认

- 性质界定:技术转让所得属于《企业所得税法》规定的“转让财产收入”或“提供劳务收入”(若涉及后续服务)。

- 金额确认:以实际收到的转让价款(含现金、非货币性资产公允价值)全额计入收入总额。

- 时点:通常在所有权转移手续完成、款项收讫或取得收款凭证时确认收入。

成本与费用扣除

- 计税基础:扣除该技术的历史成本(如研发费用资本化金额、外购成本等)。

- 相关税费:转让过程中缴纳的印花税、增值税等可税前扣除。

- 其他费用:评估费、律师费等直接相关费用,在发生时扣除。

应纳税所得额计算

应纳税所得额 = 技术转让收入 - 技术计税基础 - 相关税费 - 合理费用

核心税收优惠(重点)

技术转让所得减免(核心优惠)

- 政策依据:《企业所得税法实施条例》第90条、《财政部 国家税务总局关于居民企业技术转让有关企业所得税政策问题的通知》(财税〔2010〕111号)。

- :

- 年度技术转让所得 ≤ 500万元:免征企业所得税。

- 年度技术转让所得 > 500万元:超过部分减半征收(即按12.5%税率)。

- 适用条件:

- 转让主体:居民企业。

- 转让标的:专利技术、计算机软件著作权、集成电路布图设计权、植物新品种权、生物医药新品种,以及财政部和国家税务总局确定的其他技术。

- 所有权要求:必须转让所有权(非使用权或许可)。

- 禁止情形:关联方之间技术转让需符合独立交易原则,否则税务机关可能调整。

增值税优惠(附加优惠)

- 免税政策:技术转让免征增值税(财税〔2025〕36号附件3)。

- 备案要求:需向主管税务机关备案,提交技术转让合同、技术登记证明等材料。

特殊情形处理

技术入股(非货币性资产投资)

- 税务处理:

- 按技术评估公允价值确认转让收入。

- 可在5年内分期确认所得(财税〔2025〕116号)。

- 优惠衔接:若符合技术转让条件,仍可享受所得税减免。

跨境技术转让

- 非居民企业:源泉扣缴企业所得税(税率10%,协定优惠除外)。

- 居民企业向境外转让:

- 需就全球所得纳税,技术转让所得可享受上述减免。

- 注意:部分技术出口可能涉及出口管制(如《禁止出口限制出口技术目录》)。

关联交易

- 风险提示:若转让价格明显偏低(如低于成本或市场价),税务机关有权按独立交易原则调整所得。

- 应对措施:准备转让定价文档(如成本加成法、可比非受控价格法论证)。

申报与备案要求

所得税申报

- 填报表格:年度汇算清缴时填写《企业所得税年度纳税申报表(A类)》:

- 主表:第9行“投资收益”或第11行“营业外收入”。

- 附表A105030《投资收益纳税调整明细表》:确认技术转让收入。

- 附表A107020《所得减免优惠明细表》:填报技术转让所得减免额(第30-34行)。

备案材料(关键!)

- 必备文件:

- 技术转让合同(经科技部门认定)。

- 技术所有权证明(专利证书、软件著作权登记证等)。

- 技术转让收入、成本费用凭证。

- 增值税免税备案材料(如适用)。

- 备案时限:年度汇算清缴前完成(部分地区要求预缴时备案)。

风险提示

- 技术类型不符:普通技术秘密、技术服务费等不享受所得税减免。

- 成本核算错误:将研发费用化支出错误计入计税基础,导致多扣成本。

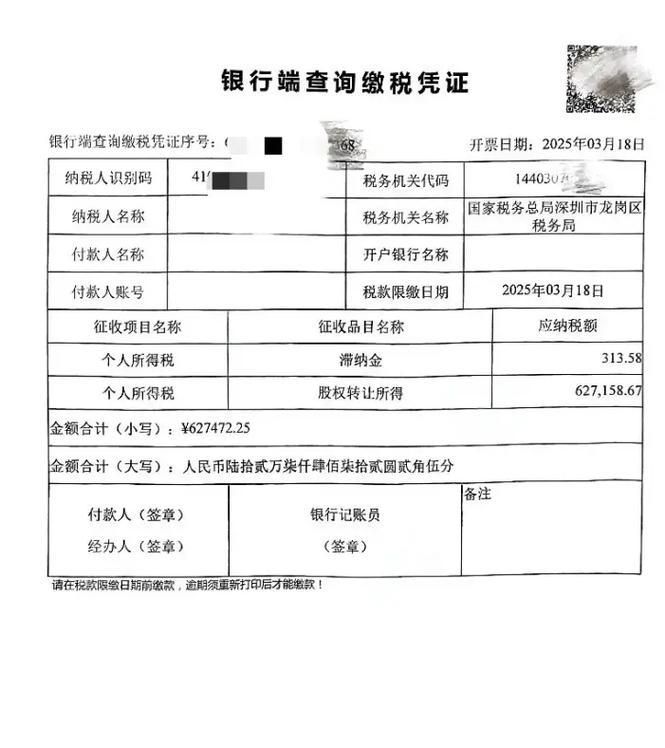

- 未备案或材料不全:导致优惠被追缴税款+滞纳金(日万分之五)。

- 跨境合规风险:未履行源泉扣缴义务可能面临罚款(未扣缴税款的50%-3倍)。

操作建议

- 前置审查:确认技术是否在《国家重点支持的高新技术领域》内,并取得科技部门技术合同登记证明。

- 成本归集:单独核算技术的历史成本(需有完整会计凭证支持)。

- 定价合规:关联交易聘请第三方机构出具资产评估报告或转让定价报告。

- 专业咨询:涉及跨境、复杂技术组合或大额交易时,建议委托税务师或律师专项筹划。

案例简析:

某软件企业转让一项自主研发的专利所有权,收入800万元,计税基础300万元,相关税费50万元。

应纳税所得额 = 800 - 300 - 50 = 450万元(≤500万)

所得税减免:450万元 全额免税。

若收入为1200万元,则:(图片来源网络,侵删)

- 减免额 = 500万 + (1200-300-50-500)×50% = 500 + 175 = 675万元

- 实际纳税 = (1200-300-50) - 675 = 175万元(按12.5%税率计算)。

技术所有权转让的企业所得税核心在于精准适用优惠,务必满足“所有权转移+技术类型合规+备案完备”三要素,实际操作中需同步关注增值税、印花税联动处理,避免因小失大,建议企业建立技术资产台账,动态跟踪税收政策更新(如高新技术企业优惠目录调整)。

(图片来源网络,侵删)