有限合伙企业本身不缴纳企业所得税,这是合伙企业税收制度的核心特点,即所谓的“税收透明体”或“穿透征税”原则。

(图片来源网络,侵删)

以下是详细的解释和需要注意的关键点:

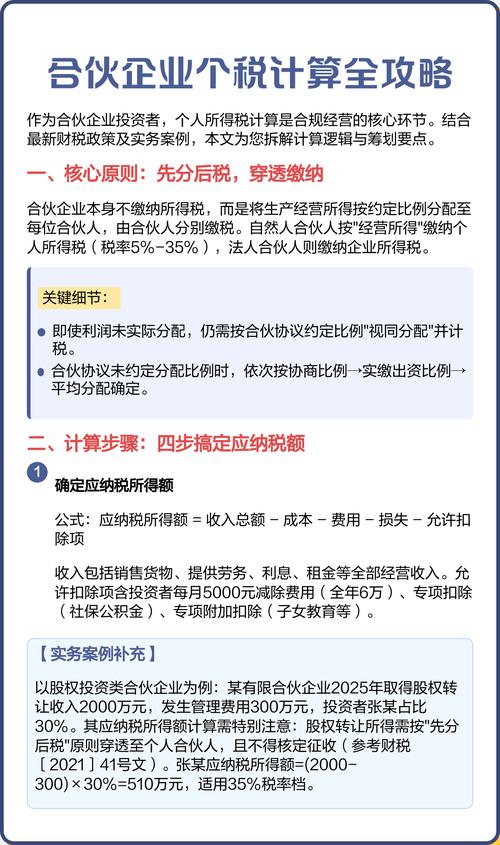

📍 核心原则:先分后税

- 合伙企业不是所得税的纳税主体: 与公司制企业(如有限责任公司、股份有限公司)不同,合伙企业(包括普通合伙企业和有限合伙企业)不被视为独立的所得税纳税实体,它不需要就其生产经营所得和其他所得计算并缴纳企业所得税。

- 税收穿透到合伙人层面: 合伙企业的全部利润(或亏损),无论是否实际分配给合伙人,都需要按照合伙协议约定的分配比例(或默认比例)分配(穿透)给各个合伙人。

- 合伙人承担纳税义务: 分配到合伙人的利润(或亏损),由合伙人根据其自身的性质(自然人或法人)缴纳相应的所得税。

📍 合伙人如何纳税?

合伙人的纳税义务完全取决于其自身的身份:

-

如果合伙人是自然人(包括个人有限合伙人LP和个人普通合伙人GP):

- 税种: 个人所得税。

- 税目: 分配到的合伙企业利润,属于“经营所得”。

- 税率: 适用5%至35%的超额累进税率(根据《个人所得税法》规定)。

- 申报缴纳:

- 通常由合伙企业作为扣缴义务人,在向自然人合伙人分配利润时,代扣代缴其个人所得税。

- 自然人合伙人也可以在年度终了后,自行进行个人所得税经营所得的汇算清缴。

-

如果合伙人是法人或其他组织(包括公司、其他合伙企业等):

(图片来源网络,侵删)

(图片来源网络,侵删)- 税种: 企业所得税。

- 处理方式: 分配到的合伙企业利润,需要并入该法人合伙人的当期应纳税所得额总额,按照其适用的企业所得税税率(通常为25%)计算缴纳企业所得税。

- 申报缴纳: 由法人合伙人自行在其企业所得税纳税申报中申报,合伙企业通常不代扣代缴法人合伙人的企业所得税。

- 重要提示: 法人合伙人从合伙企业分得的利润,不能享受《企业所得税法》规定的“居民企业之间的股息、红利等权益性投资收益免税”待遇,因为合伙企业分配的不是“股息红利”,而是穿透过来的“经营所得”,这意味着法人合伙人可能面临双重征税的风险(合伙企业层面没有税,但法人合伙人拿到利润后要交25%的企业所得税,之后如果法人合伙人再向其股东分配股息,其股东可能还要交所得税)。

📍 关键要点总结

| 主体 | 是否缴纳企业所得税 | 税务处理方式 | 税率/税种 |

|---|---|---|---|

| 有限合伙企业本身 | ❌ 不缴纳 | 作为税收透明体,利润穿透分配给合伙人 | 不适用 |

| 自然人合伙人 | ❌ 不缴纳企业所得税 | 按“经营所得”缴纳个人所得税 | 5%-35%超额累进税率 |

| 法人合伙人 | ✅ 缴纳企业所得税 | 分配利润并入应纳税所得额 | 25%(或适用税率) |

📍 需要注意的细节

- “先分后税”中的“分”是指“分配计算”: 并非要求实际将现金分给合伙人,而是在税务上,需要将合伙企业的应纳税所得额(或亏损)按照约定比例计算分配给每个合伙人,作为合伙人各自纳税的基础,即使当年没有实际分配利润,只要合伙企业有应税所得,合伙人就需要就其分得的部分纳税。

- 亏损处理: 合伙企业的亏损同样需要按比例分配给合伙人,对于自然人合伙人,该亏损可以在其以后年度的经营所得中弥补(最长不超过5年),对于法人合伙人,该亏损可以在其以后年度的应纳税所得额中弥补。

- 代扣代缴责任: 合伙企业对自然人合伙人负有法定的代扣代缴个人所得税的义务,如果未履行,可能面临罚款等处罚,对于法人合伙人,合伙企业没有代扣代缴企业所得税的法定义务。

- 税收优惠: 合伙企业本身不享受企业所得税优惠政策(如高新技术企业税率优惠、研发费用加计扣除等),但分配给合伙人的所得,如果符合相关条件(如投资于初创科技型企业等),合伙人(无论是自然人还是法人)可能可以在其自身层面享受相应的税收优惠(如投资抵免等),这需要看具体政策规定。

- 地区差异: 虽然国家层面的原则是“穿透征税”,但在某些地区(如部分地方为了鼓励股权投资类合伙企业发展),可能存在地方性的税收返还或财政补贴政策,但这并不改变国家层面的税法规定。

有限合伙企业本身不缴纳企业所得税。 它的税收责任完全“穿透”到其合伙人身上。自然人合伙人就分得的利润缴纳个人所得税(经营所得,5%-35%),通常由合伙企业代扣代缴。法人合伙人就分得的利润缴纳企业所得税(并入其应纳税所得额,按25%等税率),由法人合伙人自行申报缴纳。

理解这个“穿透”原则是理解合伙企业税务的关键,在设立或投资有限合伙企业时,务必充分考虑合伙人自身的税负情况以及可能的税务筹划空间(如选择合适的合伙人结构、利用特定优惠政策等),并咨询专业的税务顾问。💼

(图片来源网络,侵删)