根据中国现行税收政策,小微企业与金融机构签订的借款合同免征印花税,以下是具体政策要点和操作指引:

(图片来源网络,侵删)

政策依据

-

核心文件

《财政部 税务总局关于支持小微企业融资有关税收政策的公告》(财政部 税务总局公告2025年第12号)

第二条明确:2025年1月1日至2027年12月31日,对金融机构与小型企业、微型企业签订的借款合同免征印花税。

-

延续性政策

此前政策(如财税〔2025〕77号、财税〔2025〕102号)已到期,本次公告将优惠延长至2027年底,确保政策连续性。

适用范围

免税主体

- 借款方:需符合《中小企业划型标准规定》(工信部联企业〔2011〕300号)的小型或微型企业。

常见行业标准示例: | 行业 | 小型企业标准 | 微型企业标准 | |--------------|--------------------------|--------------------------| | 工业 | 从业人数<300人,营收<2000万 | 从业人数<20人,营收<300万 | | 批发业 | 从业人数<20人,营收<5000万 | 从业人数<5人,营收<1000万 | | 零售业 | 从业人数<50人,营收<500万 | 从业人数<10人,营收<100万 | | 软件信息技术 | 从业人数<100人,营收<1亿 | 从业人数<10人,营收<50万 |

注:企业可自行对照标准判断,或通过《中小企业规模类型自测小程序》(工信部官网)查询。

(图片来源网络,侵删)

免税合同类型

- 金融机构向小微企业发放的借款合同(含流动资金贷款、项目贷款等)。

- 不适用免税的合同:

- 小微企业与非金融机构(如个人、其他企业)签订的借款合同;

- 金融机构向非小微企业(如大型企业)发放的贷款合同。

操作要点

如何享受免税?

- 自动享受,无需备案:

企业在签订合同时,无需向税务机关单独申请备案,直接按免税处理。 - 合同注明信息:

建议在借款合同中注明企业划型(如“本企业为XX行业微型企业”),避免后续争议。

证明材料留存

企业需妥善保存以下资料,以备税务机关核查:

- 企业营业执照(显示行业类型);

- 借款合同原件;

- 能证明小微企业身份的材料(如年度财务报表、从业人员证明等)。

申报处理

- 在填写《印花税纳税申报表》时,免税合同金额不计入计税依据;

- 电子税务局系统会自动识别符合条件的企业并豁免该笔印花税。

常见问题解答

Q1:个体工商户是否适用?

- 是,根据《中小企业划型标准规定》,个体工商户纳入小微企业范围,符合条件可享受免税。

Q2:如何证明企业属于小微企业?

- 自查标准:依据从业人员、营业收入、资产总额等指标(见上表);

- 官方渠道:通过国家企业信用信息公示系统或地方经信部门查询划型结果。

Q3:2025年1月1日前签订的合同能否追溯免税?

- 不能,政策有效期自2025年1月1日起,此前签订的合同需按规定缴纳印花税。

Q4:跨境借款合同是否免税?

- 仅限境内金融机构与小微企业签订的合同,若借款方为境外金融机构(如外资银行境内分行),且符合小微条件,仍可免税。

政策风险提示

-

错误享受免税的后果:

若企业虚报小微企业身份或超范围适用免税,税务机关将追缴税款并按《税收征收管理法》处以5倍至5倍罚款。 -

政策到期后处理:

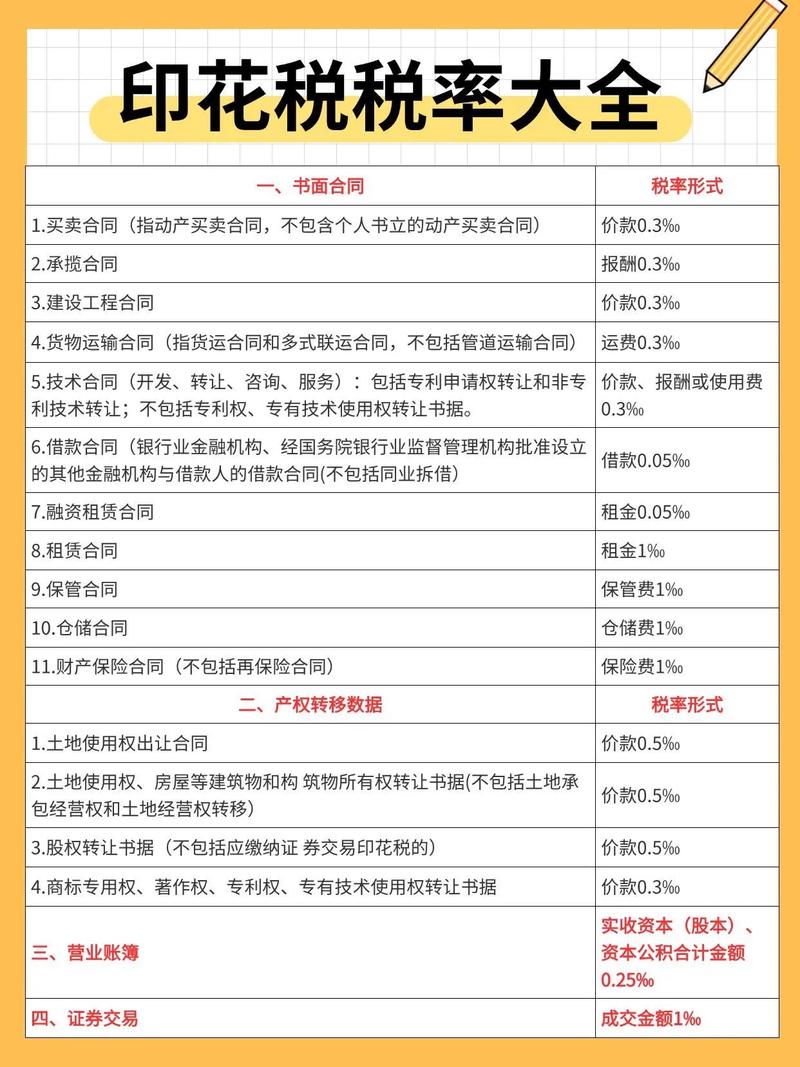

2027年12月31日后,若未出台新政策,借款合同需恢复按借款金额的0.05‰ 缴纳印花税。

总结建议

- 小微企业:签订借款合同时主动核对自身划型,留存证明材料,直接享受免税。

- 金融机构:在贷款审批环节核对企业划型,避免因信息错误导致税务风险。

- 关注政策动态:2027年底前留意政策是否延续,及时调整税务处理。

政策原文链接:

财政部 税务总局公告2025年第12号(图片来源网络,侵删)

如有具体企业划型或合同性质争议,建议咨询主管税务机关或专业税务师。