核心政策依据

- 主要法规

- 《中华人民共和国企业所得税法》及实施条例

- 《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(国家税务总局公告2025年第34号,后续更新)

- 最新文件:

- 《财政部 税务总局关于进一步优化小微企业和个体工商户所得税政策的公告》(财政部 税务总局公告2025年第6号)

- 《财政部 税务总局关于设备、器具扣除有关企业所得税政策的公告》(财政部 税务总局公告2025年第37号)

- 《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(国家税务总局公告2025年第12号)

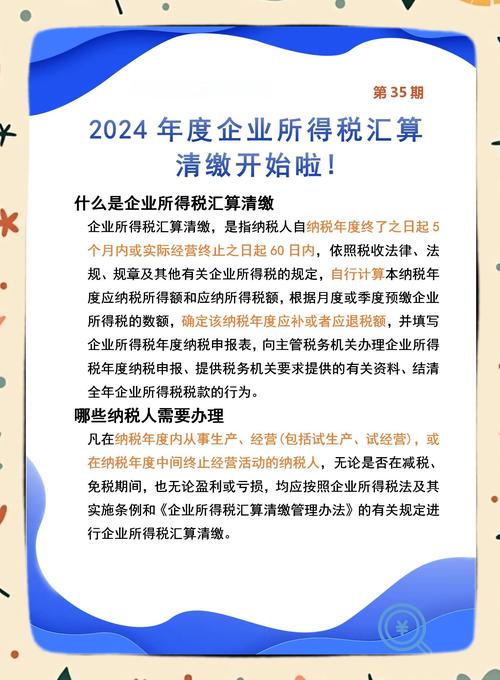

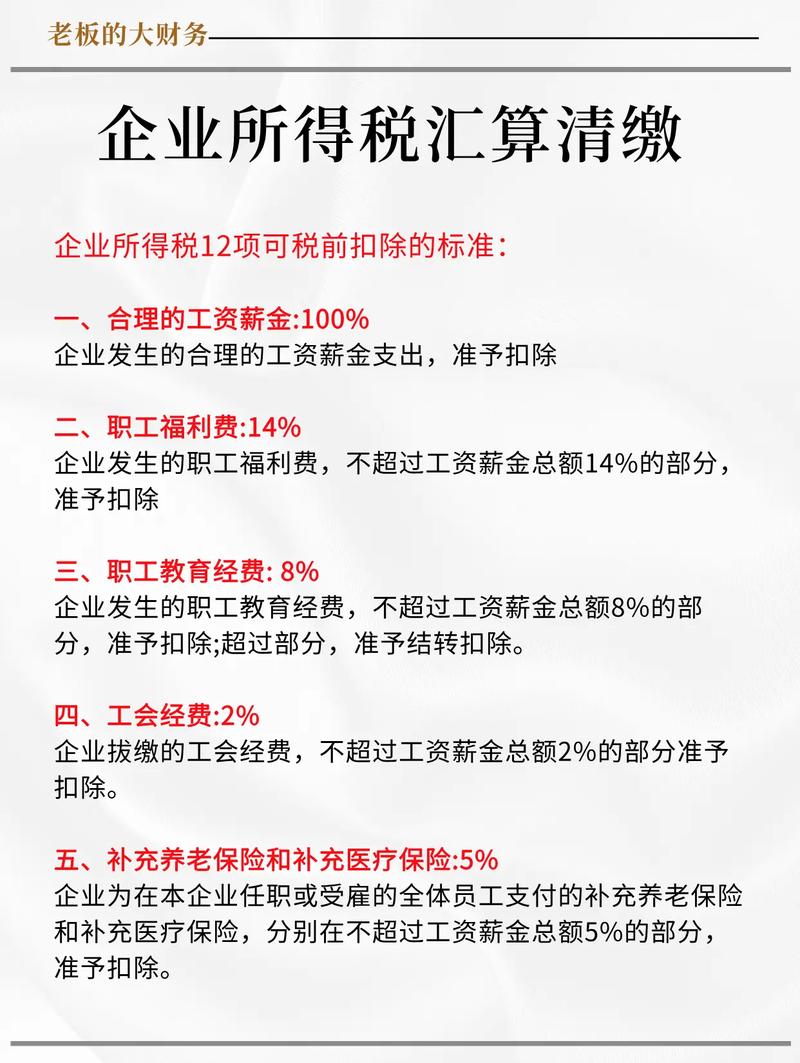

2025年度汇算清缴重点政策变化

小微企业税收优惠延续

- :

- 对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税(实际税负5%)。

- 年应纳税所得额100万-300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳(实际税负10%)。

- 政策依据:财政部 税务总局公告2025年第6号(执行至2027年12月31日)。

- 注意:需同时满足“小微企业”条件(从事国家非限制和禁止行业,且同时符合年度应纳税所得额≤300万元、从业人数≤300人、资产总额≤5000万元)。

设备、器具一次性税前扣除政策

- :

- 企业在2025年1月1日至2027年12月31日期间新购置的设备、器具(单价不超过500万元),允许一次性计入当期成本费用在税前扣除。

- 单价超过500万元的,仍可按双倍余额递减法或年数总和法加速折旧。

- 政策依据:财政部 税务总局公告2025年第37号。

- 适用范围:除房屋、建筑物以外的固定资产(如机器设备、电子设备等)。

研发费用加计扣除比例提高

- :

- 制造业企业、科技型中小企业:研发费用加计扣除比例提高至100%。

- 其他企业:研发费用加计扣除比例提高至100%(原为75%)。

- 政策依据:

《财政部 税务总局关于进一步完善研发费用税前加计扣除政策的公告》(财政部 税务总局公告2025年第7号)

(图片来源网络,侵删)

(图片来源网络,侵删) - 操作变化:

- 允许企业自主选择按半年(预缴)或年度享受加计扣除(2025年起)。

企业投入基础研究税收优惠

- :

- 企业出资给非营利性科研机构、高等学校和政府性自然科学基金用于基础研究的支出,可在税前按100%加计扣除。

- 政策依据:财政部 税务总局公告2025年第32号(延续执行)。

残疾人就业工资加计扣除

- :

- 企业安置残疾人员的,在支付工资的基础上,可按支付工资的100% 加计扣除。

- 政策依据:《财政部 国家税务总局关于安置残疾人员就业有关企业所得税优惠政策问题的通知》(财税〔2009〕70号,延续有效)。

申报表及填报要点

申报表修订(2025版)

- 主要调整:

- 新增 《免税、减计收入及加计扣除优惠明细表》(A107010) 填报栏次,适应研发费用、基础研究等新政策。

- 优化 《资产折旧、摊销及纳税调整明细表》(A105080),支持设备一次性扣除填报。

- 简化小微企业申报表,部分免于填报明细表。

- 政策依据:国家税务总局公告2025年第12号。

汇算清缴时间

- 截止日期:2025年5月31日(法定节假日顺延)。

- 延期申请:确有困难的企业可向税务机关申请延期(最长不超过3个月)。

风险提示与注意事项

- 资产损失资料留存:

- 企业需留存资产损失相关证据资料(如转让协议、鉴定报告等),无需再报送专项申报表,但需留存备查(国家税务总局公告2025年第15号)。

- 研发费用“真实发生”原则:

研发项目需有立项决议、研发费用辅助账、核心研发人员名单等证明材料,避免虚列研发费用。

- 关联交易申报:

年度关联业务往来报告表(表单)需与主表同步报送,符合条件的企业需准备同期资料。

- 税收优惠备案:

- 绝大多数优惠实行“自行判别、申报享受、相关资料留存备查”,无需事前审批。

政策执行期限总结

| 政策类型 | 执行期限 | 关键文件 |

|---|---|---|

| 小微企业优惠 | 1.1-2027.12.31 | 财政部 税务总局公告2025年第6号 |

| 设备一次性扣除 | 1.1-2027.12.31 | 财政部 税务总局公告2025年第37号 |

| 研发费用加计扣除 | 1.1-2027.12.31 | 财政部 税务总局公告2025年第7号 |

| 基础研究加计扣除 | 长期有效 | 财政部 税务总局公告2025年第32号 |

操作建议

- 优先适用优惠:

梳理企业2025年购置设备、研发投入、安置残疾人员等情况,确保应享尽享税收优惠。

- 数据核对:

重点核对纳税调整事项(如业务招待费、广告费超限额、预提费用等)。

(图片来源网络,侵删)

(图片来源网络,侵删) - 借助专业工具:

使用电子税务局自动计算功能或第三方财税软件,减少填报错误。

- 咨询主管税务机关:

对政策理解不清的(如行业限制、资格判定),及时与当地税务局确认。

特别提醒:各地可能有地方性优惠政策(如自贸区、高新区),建议结合地方税务局通知执行,如需具体行业或业务(如高新技术企业、技术转让)的专项政策,可进一步说明,我将为您补充解析。

(图片来源网络,侵删)