企业所得税汇算清缴中的业务招待费处理是企业财务和税务工作中的重点和难点,其核心在于税法有严格的扣除限额和特殊规定,以下是关于业务招待费在汇算清缴中的详细解析:

(图片来源网络,侵删)

业务招待费的定义与范围

业务招待费是指企业为生产经营活动需要而发生的,用于接待客户、供应商、合作伙伴、政府部门等的合理支出,包括:

- 餐饮费、住宿费;

- 交通费(如接送客户的租车费);

- 礼品费(需注意视同销售风险);

- 休闲娱乐费(如高尔夫、KTV等,需谨慎处理);

- 旅游费(通常不允许税前扣除)。

⚠️ 注意:

- 不属于业务招待费的情形:员工福利费(如内部聚餐)、会议费(需提供会议通知、签到表等证明)、差旅费(员工出差费用)。

- 证据链要求:需保留招待对象、时间、地点、目的、参与人员、费用明细等证明材料,否则可能被税务机关调整。

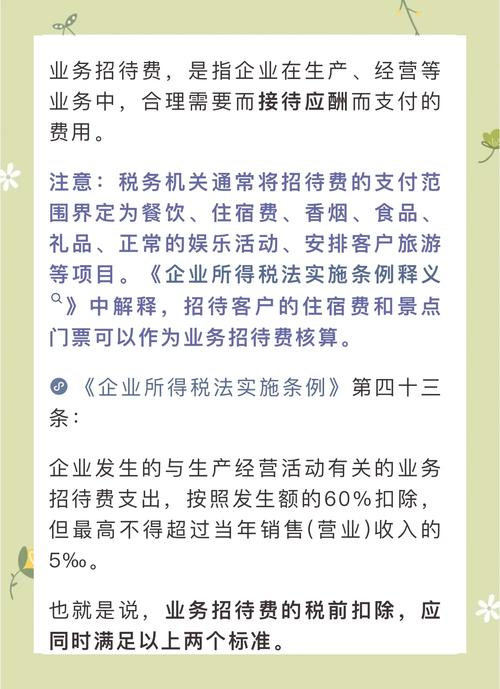

税前扣除的法定限额(核心规则)

根据《企业所得税法实施条例》第四十三条规定:

业务招待费税前扣除限额 = 实际发生额 × 60% 与 当年销售(营业)收入 × 5‰ 两者中的较小者。

(图片来源网络,侵删)

计算步骤:

- 计算实际发生额的60%

限额1 = 实际发生额 × 60% - 计算销售(营业)收入的5‰

限额2 = 当年销售(营业)收入 × 0.5%

(销售(营业)收入 = 主营业务收入 + 其他业务收入 + 视同销售收入) - 确定税前扣除额

税前扣除额 = min(限额1, 限额2) - 纳税调增额

纳税调增额 = 实际发生额 - 税前扣除额

举例说明:

- 某企业2025年:

- 实际发生业务招待费:100万元

- 销售(营业)收入:10,000万元

- 计算:

- 限额1 = 100万 × 60% = 60万元

- 限额2 = 10,000万 × 0.5% = 50万元

- 税前扣除额 = min(60万, 50万) = 50万元

- 纳税调增额 = 100万 - 50万 = 50万元(需在汇算清缴时调增应纳税所得额)

汇算清缴申报实操(填写A104000表)

在年度纳税申报表《A104000期间费用明细表》中:

- 第4行“业务招待费”:填写实际发生额(如100万元)。

- 在《A105000纳税调整项目明细表》中:

- 第15行“业务招待费支出”:

- 第1列“账载金额”:填写实际发生额(100万元);

- 第2列“税收金额”:填写税法允许扣除额(50万元);

- 第3列“调增金额”:自动计算(50万元)。

- 第15行“业务招待费支出”:

特殊情形与风险提示

筹建期业务招待费

- 政策依据:国税函〔2009〕98号

- 处理方式:

筹建期发生的业务招待费,可一次性全额扣除(不受60%和5‰限制),但需在开始生产经营的年度分5年均匀摊销。

视同销售风险

- 赠送礼品:

若将外购或自产礼品无偿赠送给客户,需视同销售缴纳增值税和企业所得税(按公允价值确认收入)。

例:外购礼品成本1万元,市场价1.5万元,需确认视同销售收入1.5万元,同时业务招待费按1.5万元计算扣除限额。

禁止扣除的情形

- 与生产经营无关的招待支出(如股东个人消费);

- 虚构、变造的费用凭证;

- 无法提供合法有效凭证(如发票、消费清单)的支出。

税务稽查重点

- 异常指标:

- 业务招待费占收入比例过高(如超过5‰);

- 单笔大额招待费(如单次消费超10万元)且无合理商业理由;

- 频繁发生高档娱乐消费(如高尔夫、会所)。

- 证据链缺失:

缺少招待对象、事由、参与人员等证明材料,可能被全额调增。

优化建议

- 事前控制:

- 制定内部招待费管理制度,明确审批流程和标准;

- 按部门/项目分项核算,便于监控占比。

- 证据管理:

- 保留招待申请单、消费清单、发票、客户名片/联系方式等;

- 大额支出附上商业目的说明(如合同谈判记录)。

- 合理规划:

- 将部分招待活动转为会议费(需提供会议通知、议程、签到表);

- 避免年末突击支出,平滑各月费用。

政策依据

- 《企业所得税法》第八条:企业实际发生的与取得收入有关的、合理的支出,准予扣除。

- 《企业所得税法实施条例》第四十三条:业务招待费按发生额60%扣除,最高不超过收入5‰。

- 《国家税务总局关于企业所得税执行中若干税务处理问题的通知》(国税函〔2009〕202号):明确业务招待费计算基数包括视同销售收入。

业务招待费在汇算清缴中需严格遵循“双限额”规则,超过部分永久不可税前扣除,企业应通过规范核算、留存证据、合理规划降低税务风险,对于复杂业务(如跨境招待、关联交易),建议咨询专业税务师,确保合规处理。

(图片来源网络,侵删)